Содержание

Индикатор RSI принято использовать для определения рыночных уровней перекупленности и перепроданности. Индикатор обеспечивает относительную высокую точность анализа даже в стандартном варианте использования. Рассмотрим 6 способов применения RSI, которые еще больше повысят точность индикатора.

Первый, традиционный способ — покупка опциона в момент, когда RSI выходит из зоны перекупленности/перепроданности.

- Когда значение линии RSI опускается ниже уровня перепроданности (обычно 30%), силы медведей ослабевают, а значит выход индикатора из этой зоны — самое время открывать позицию на повышение.

- Когда же значения поднимается выше уровня перекупленности (обычно 70%), нужно рассматривать варианты для входа на понижение.

Покупать опцион нужно обязательно только в момент выхода индикатора из зоны перекупленности/перепроданности.

RSI на малых таймфреймах

2 способ. Если вы торгуете турбо-опционами и бинарными опционами со временем экспирации меньше 30 минут, то уровни 70 и 30 не всегда позволяют совершать точные входы. Период нужно уменьшать, чтобы индикатор чаще достигал своих экстремальных значений. Для таймфреймов меньше часа можно использовать период RSI равный 5 и уровни 90 и 10, или даже 95 и 5.

Пример настройки RSI на уровни 90/10 и период 5:

3 способ. Для дополнительного подтверждения нужно обращать внимание на более высокий период, чтобы видеть глобальный тренд. Торговля бинарными опционами против тренда – плохая затея, поэтому направление сигнала на текущем таймфрейме и на один выше должны совпадать.

Так выглядит подтверждение сигналов на 1-минутном графике сигналами на 5-минутном графике:

Период и уровни RSI при этом на обоих графиках должны совпадать.

4 способ. Существует скальперская техника для сверхкоротких сделок. Данный торговый метод часто применяется американскими трейдерами. Суть стратегии состоит в получении большого количества сигналов за короткий период времени. Главная задача – максимально уменьшить время отклика индикатора.

Настройки такие:

- период RSI равен 2 барам;

- границы перекупленности также выставляются максимально возможные – 99 для перекупленности, и 1 для перепроданности.

Как правило, данная стратегия используется на графике M1 или M5. Срок экспирации бинарного опциона обычно не превышает 5 минут.

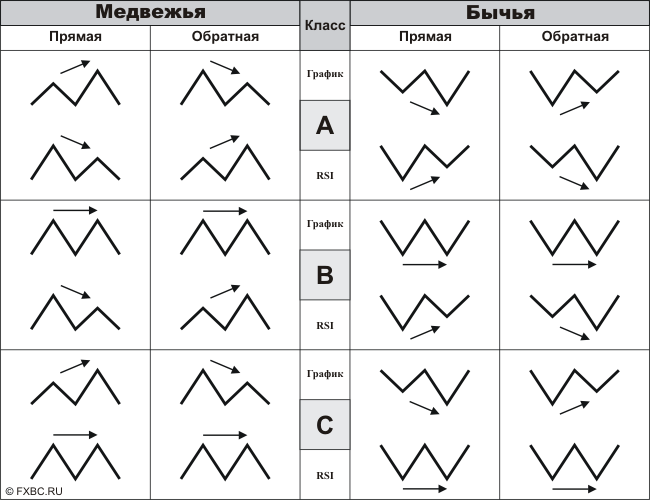

Дивергенция

5 способ — поиск дивергенций на графике — эффективный метод получения сигналов RSI. Дивергенция — это расхождение в показаниях графика и индикатора, например, когда график рисует более высокий, а индикатор показывает более низкий максимум.

Пример дивергенции — на графике два максимума находятся на одном уровне, а на графике индикатора второй максимум заметно выше:

Все виды дивергенций представлены на схеме ниже. Главное, что нужно запомнить — нужно доверять именно показаниям индикатора, если он растет — покупаем опцион CALL, если снижается — PUT.

Пример входа в позицию на основе дивергенции RSI:

RSI + Bolinger Bands

Последний, шестой способ — совместить индикаторы RSI и полосы Боллинджера, потому что первый показывает импульсные движения, а второй — общее направление движения на рынке. Как результат, мы получаем очень точные сигналы на вход в позицию.

Правила торговли по RSI вполне стандартные, покупаем опцион PUT при выходе из зоны перекупленности, опциона CALL при выходе линии индикатора из зоны перепроданности. Но, входим мы только когда цена находится около нижней линии Bollinger Bands, который будет выступать фильтром. В идеале, цена должна как раз пересекать линию в момент получения сигнала RSI.

Сигнал PUT: цена пересекает верхнюю линию канала – цена открытия свечи выше, закрытия — ниже (внутри канала). На скриншоте ниже представлена идеальная ситуация, когда цена синхронно с выходом RSI из зоны перекупленности заходит внутрь канала:

В случае сигнала Сall, цена открытия пробойной свечи должна находится ниже линии, цена закрытия выше:

Время экспирации может варьироваться в зависимости от используемого таймфрейма. В идеале, время экспирации должно быть равным количеству баров для достижения скользящей средней (средней линии канала) от краев канала. Можно посчитать среднее количество баров, необходимых цене для прохождения расстояния от одной границы до другой и поделить это значение на 2.

Cамые известные и распространенные индикаторы способны стать основой для прибыльной торговой стратегии, если использовать их правильно. Мы рассмотрели несколько простых способов, как увеличить процент успешных сделок по традиционной стратегии RSI. Попробуйте использовать эти методики на бесплатном учебном счете.

Традиционные индикаторы уже настолько вписались в жизнь трейдеров, что многие их просто не воспринимают как серьезный торговый инструмент. В то же время, большинство более современных разработок основано на том же RSI или скользящих средних. Главное же преимущество RSI состоит в его универсальности, индикатор можно с одинаковым успехом использовать на валютных парах, биржевых акциях или товарах, без потери качества сигналов.

Предупреждение о рисках

Контракты на разницу — это сложные финансовые инструменты, связанные с высоким риском потери денежных средств по причине использования мультипликатора.87% розничных инвесторов теряют деньги, когда торгуют с данной компанией. Вам стоит удостовериться в том, что Вы полностью понимаете механику работы контрактов на разницу и отдаете себе отчет в возможности потери денежных средств.

Продолжаю тему индикаторов рынка форекс. Осцилляторы являются важными элементами в техническом анализе рынков и широко используются трейдерами по всему миру. Сегодня на обзоре популярный RSI индикатор, позволяющий быстро определить перепроданность или перекупленность рынка, дивергенцию и подобрать момент для открытия позиции. В статье вы узнаете, что они из себя представляет, как настроить и пользоваться индикатором RSI. Также разберем рабочую стратегию с его применением.

Содержание:

- RSI индикатор описание

- Настройка осциллятора для работы

- Как пользоваться индикатором

- Дивергенция rsi

- Стратегии с использованием RSI

- Преимущества и недостатки

Само название RSI – расшифровывается с английского, как индекс относительной силы цены финансового актива. Т.е. RSI индикатор является осциллятором, измеряющим объем и количество последних ценовых изменений. Его основной задачей является поиск точек разворота и определение момента открытия позиции на ценовом графике.

Создателем индикатора RSI считается биржевой трейдер Дж. Уэллс Уайлдер впервые рассказавший о нем в своей рукописи «Новые концепции в технических торговых системах», выпущенной в 1978 году. Но всемирное признание и известность индекс относительной силы получил после публикации в научной прессе Commodities. В настоящий момент наряду с MACD индикатор RSI удерживает первенство по востребованности среди трейдеров, отдающих предпочтение техническому анализу.

Чтобы рассчитать показатель RSI, нужно иметь доступ к ценам закрытия и использовать уже сформированные свечи. Формула для индикатора RSI простая и представлется следующим образом:

RSI = 100 – (100 / (1 + RS))

- обозначения: RS = среднее значение увеличения цен закрытия за определенный период / среднее значение снижения цен закрытия за определенный период.

На основании математической формулы показателя относительной силы можно сделать несколько важных выводов:

- Значение RSI всегда будет в диапазоне от 0 до 100.

- Чем короче период индикатора, тем он чувствительнее, а значит, шире диапазон его колебаний.

- Период индикатора означает количество цен закрытия, которые будут включены в расчет текущего значения RSI.

Простота индекса относительной силы является его несомненным преимуществом, потому что подача сигналов не слишком сильно отличается от ситуации, наблюдаемой на ценовом графике.

В современных торговых платформах, таких как MetaTrader 4 или 5, индикатор RSI уже установлен и при переносе на график будет автоматически рассчитываться и обновляться в режиме реального времени.

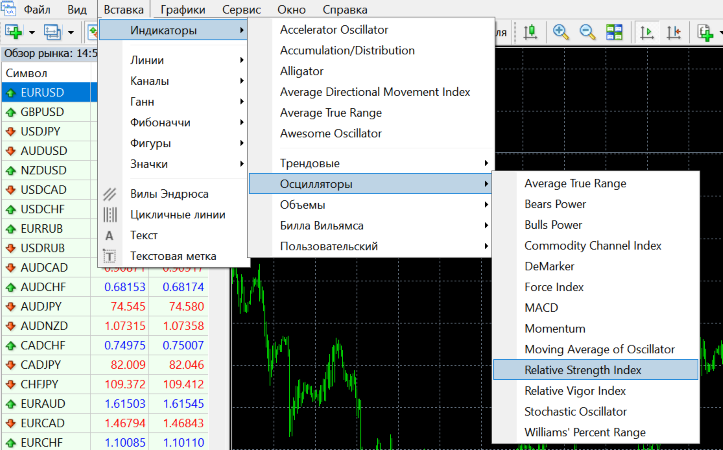

Чтобы добавить индикатор на график нажимаем Вставка – первая вкладка “Индикаторы” – раздел “Осцилляторы” и выбираем “Relative Strenght Index”.

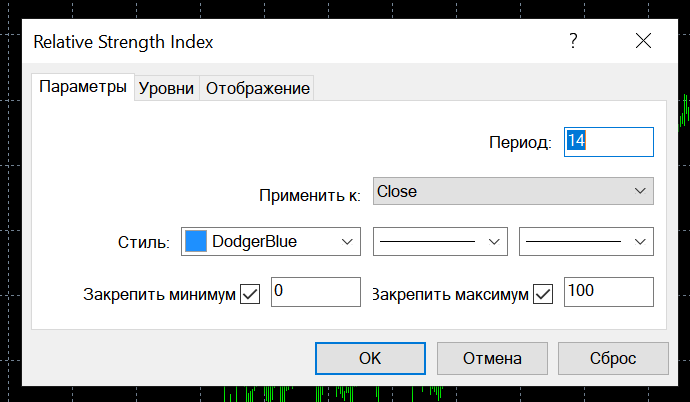

Нам откроется форма для настройки. В свойствах автоматически предустановлены оптимальные настройки, которые подойдут большинству трейдеров. Поэтому на этапе знакомства оставляем все без изменений и жмем ОК.

Уэллс Уайлдер в своей книге предложил период 14 дней, как оптимальную настройку для этого показателя и в целом 2-х недельный период хорошо себя зарекомендовал. Однако в 1980-х годах специфика финансовых рынков отличалась от того, что мы можем наблюдать в 21-м веке. Сегодня рынки обладают большей волатильностью и подвержены влиянию расширенных факторов.

В настоящее время некоторые инвесторы используют RSI в течение семи и девяти периодов для краткосрочной торговли. Долгосрочным игрокам, в свою очередь, понравились периоды 21 и 25. Конечно, мы говорим о количестве периодов, выраженных в днях, потому что RSI, был создан только для дневного интервала. Однако уже давно RSI также используется с меньшими интервалами. Является ли это выгодным, остается спорным вопросом. Чем короче период, принимаемый во внимание, тем более чувствительным будет осциллятор и слабее появляющиеся сигналы.

В связи с этим период 14 дней остается наиболее признанным в мире трейдеров и инвесторов. В то же время RSI – это универсальный инструмент, который можно настроить под любой таймфрейм и стратегию торговли.

Рекомендую к прочтению: Лучшие форекс брокеры

Оптимизация RSI заключается в настройке периода индикатора таким образом, чтобы сигналы, поступающие от него, были наиболее эффективными. Период 14 означает, что мы используем цены закрытия за последние 14 дней при расчете значения индекса. Этот параметр подходит для таймфрейма D1.

Если мы изменим таймфрейм на H1 и оставим период на уровне 14, это будет означать, что при расчете биржевого значения RSI будут учитываться цены закрытия за последние 14 часов. Как видим линия RSI чувствительнее отражает динамику цен на фондовом рынке.

Теоретически предполагается, что чем короче инвестиционный период данной стратегии, тем меньшим должен быть период индикатора.

Кроме того, у трейдера есть возможность выбора типа цен, которые будут использоваться при расчете значения индекса. По умолчанию задан параметр закрытие свечи. Но трейдер может выбрать цену открытия, min или max цены, и даже статистические значения, такие как медиана и типичное значение. Без наличия четкой торговой системы и понимания рекомендую не изменять этот параметр.

Индикатор RSI движется в масштабе от 0-100. По умолчанию, в разделе “уровни” установлены величины 70 и 30. Их можно изменить на 80 и 20, если ваш таймфрейм меньше D1. Также по желанию изменяется цвет линии, ее отображение и толщина.

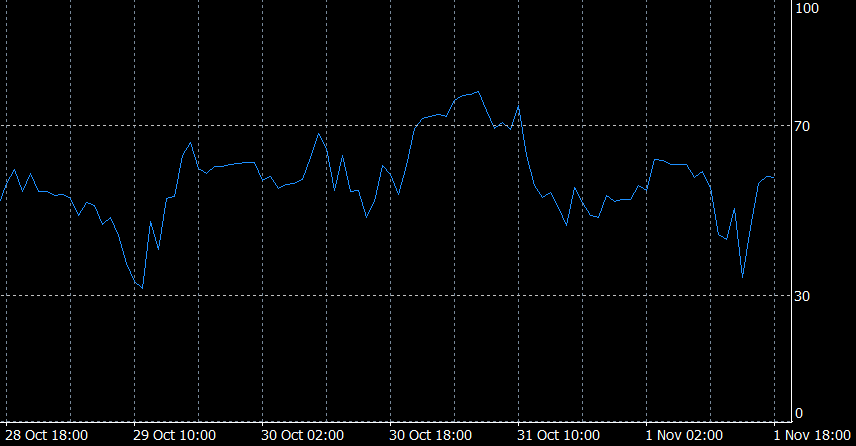

Настроенный индикатор со стандартными параметрами выглядит так:

На графике мы видим линию относительной силы цены, уровни 0, 30, 70 и 100.

Учитывая тот факт, что RSI относится к одним из самых общепризнанных осцилляторов, с его использованием было создано много различных инвестиционных стратегий. Использование осциллятора заключается в наблюдении за рынком, когда RSI подходит близко или пересекает ключевые уровни 30 и 70. Основная техника торговли с помощью RSI основана на том, что при приближении линии индикатора к 30, существует высокая вероятность разворота ценового графика, то есть начала роста. В свою очередь, когда RSI близок к 70, существует высокая вероятность остановки роста и последующий спад.

Основной инвестиционной стратегией торговли с привлечение RSI индикатора считается покупка финансовых активов в момент, когда RSI приближается к отметке 30. Идеальным сигналом для открытия ордера на buy в этом случае выступает пересечение RSI 30-уровневой линии снизу вверх.

Аналогично, если RSI находится у значения 70 и продолжает движение вверх, это означает, что цена скоро упадет и стоит готовиться к продаже. Момент пересечения уровня 70 падающей линией индикатора является сигналом к открытию короткой позиции (на sell). Более консервативные инвесторы используют уровни 20 и 80 вместо уровней 30 и 70. Получается меньше сигналов транзакций, но они несколько более надежны.

На дневном графике EUR/USD, представленном ниже, стрелками сверху вниз показаны сделки на sell, снизу вверх – на buy. Средний профит с одной открытой позиции в среднем составил 1500-2000 пунктов.

Евро доллар не отличается высокой волатильностью, поэтому основная масса трейдеров подкрепляет свои наблюдения уровнями поддержки и сопротивления и открывает сделки не дожидаясь пробития 30 и 70-уровней.

Наименее популярный способ использовать показания RSI на фондовой бирже – это использовать линию тренда. Трейдеры привыкли к тому, что линию тренда нужно устанавливать на ценовом графике, Но в соответствии с ее определением можно установить ее на графике индикатора. В этом случае мы интерпретируем пересечение линии тренда индикатора так же, как если бы пересечение имело место на ценовом графике.

В приведенном выше примере мы видим, что сигнал пересечения линии тренда на графике индикатора появился немного раньше, чем сигнал от пересечения линии тренда на графике цены. Как и в случае нормальной линии тренда, когда мы имеем дело с повышениями, то отмечаем линию на основе отдельных ценовых дыр. Когда на рынке появляется нисходящий тренд, мы устанавливаем линию тренда на основе вершин.

Рекомендую к прочтению: Свеча Молот в трейдинге

RSI индикатор также лучше всего работает на колеблющемся рынке – когда цена анализируемого инструмента одновременно падает и растет. В случае сильных восходящих трендов, где снижение отсутствует или минимально (или сильно нисходящих трендов, где нет роста), RSI будет давать значительное количество ложных сигналов. На этот период лучше выбрать другой индикатор, который поможет найти хороший момент для входа в рынок или торговать только по направлению тренда.

Индикатор RSI отчетливо отображает дивергенцию на рынке форекс. Дивергенция – это несоответствие между графиком цены и графиком индикатора.

Падение цены, то есть формирование все более низких пиков при одновременном увеличении индикатора, то есть появления все более мелких отверстий, когда RSI находится на минимуме, является сигналом к скорой резкой смене настроений участников рынка. И наоборот, повышение цены при одновременном снижении показаний RSI является сигналом об окончании роста.

Давайте рассмотрим на графике расхождение в показаниях индикатора и рыночных цен.

На графике ниже мы видим растущий график, а RSI показывает снижение. Чем сильнее расхождение линий, тем сильнее сигнал для открытия сделки. Сделка открывается в сторону указания RSI, т.е. на продажу. Такие сигналы, являются очень сильными и практически всегда отлично отрабатывают.

Основная проблема с использованием дивергенции – непонятный момент для открытия позиции. В этом случае вам нужно дополнить свою стратегию другой методологией.

Рекомендации:

- Дивергенция rsi ищется на таймфреймах D1 и выше,

- Если есть сомнение в данных, переходите на недельный график,

- Дополнительно проверьте дивергенцию при помощи MACD.

Дивергенция – полезный инструмент для любого трейдера, имея ее в своем арсенале знаний, можно брать хорошие позиции и прилично зарабатывать на сильном движении цен.

Торговля – лучший способ проверить полученные знания на практике. Откройте бесплатный демо-счет с виртуальными деньгами у надежного брокера прямо сейчас

Робофорекс — лучший для новичков и скальперов

- Более 10-лет работы на рынке форекс,

- Доверие 1 000 000 клиентов в 170 странах,

- Минимальный депозит 10$,

- Бонус за регистрацию в 30$ с возможностью вывода заработанной прибыли,

- 4 вида демо-счетов для тестирования, включая NND для скальпига с выводом на межбанковский рынок и молниеносным исполнением ордеров,

- Моментальный автоматический вывод средств,

- Свыше 1000 положительныхотзывов трейдеров.

FxPro — лидер по скорости исполнения ордеров и торговле CFD-контрактами.

- Успешно работает с 2006 года,

- 11,06 миллисекунды — средняя скорость исполнения,

- Платформа cTrader для высокоскоростного и точного трейдинга,

- Бесплатные обучающие вебинары по торговле,

- 4 лицензии от авторитетных регуляторов,

- 24/5 — круглосуточная техподдержка клиентов,

- Отсутствие комиссий за вывод денег,

- 100$ — стартовая сумма на любом счете.

Amarkets — предлагает самые выгодные условия для трейдеров.

- Более 12 лет успешной работы на финансовых рынках,

- Крутые аналитики с ежедневными прогнозами форекс,

- Акция: прибыль с демо-счета можно перевести на реальный торговый счет,

- Акция: +100% к стартовому депозиту,

- +25% за перенос сделок от другого брокера,

- Пополнение счета без комиссии,

- Вывод средств за 2-3 мин.,

- 98% положительных .

Выводы и рекомендации:

- Если линия индикатора RSI нарушает свой стандартный диапазон, то есть от 30 до 70 пределов, это может означать изменение тренда движения цены. Но это не сигнал к открытию позиции. Скорее, мы ждем, пока индикаторная линия вернется в диапазон (более 30, ниже 70), и только тогда мы ищем идеальное место для входа.

- Я рекомендую оставить настройки по умолчанию, то есть период 14.

- Когда вы открываете позиции, имейте в виду другие переменные, такие как: место текущего движения рыночной цены, ожидаемые фундаментальные новости, не открываем ли мы позицию против сильного тренда и другие

- Попробуйте поэкспериментировать с другими индикаторами, такими как moving average, уровни фибоначчи,

- Научитесь определять, когда прорыв 70 или 30 – это всего лишь небольшая коррекция в текущем тренде – в этом случае не стоит открывать позицию.

У западных трейдеров есть простая стратегия торговли по RSI – Swing Rejection (в переводе колебания качелей). За основу взяты ключевые уровни 30 и 70. Стратегия работает на покупку и продажу базируется на ряде правил.

Сигнал на покупку возникает при выполнении условий:

- Линия индикатора падает ниже 30 пунктов,

- Затем наблюдается рост чуть выше 30 пунктов (до 40),

- Значение RSI снова падает, но не опускается до 30 пунктов,

- Сигнал на покупку считается сформированным после того, как линия осциллятора пробивает свой последний наивысший уровень, т.е. поднимается выше уровня, на котором было начато снижение в предыдущей точке. В этот момент открывается ордер на buy

На примере выше в белом квадрате, мы видим:

- Падение RSI до уровня 28 пунктов,

- Рост до 38,

- Падение до 30,

- Рост выше 38 и открытие сделки на покупку,

- Далее следует рост и прибыль.

По аналогии с предыдущим примером формируется сигнал на продажу:

- Осциллятор поднимается выше 70 пунктов,

- Происходит откат до отметки 60-70 пунктов,

- Значение RSI увеличивается, но не превышает 70 пунктов,

- Открытие сделки на продажу возникает, когда RSI пробивает свой последний самый низкий уровень, т.е. падает ниже уровня, на котором началось повышение в предыдущей точке.

На графике возникновение сигнала на sell выглядит следующим образом

Стоп лосс и тейк профит размещаются на рядом с локальными уровнями поддержки и сопротивления, либо исходя из вашей торговой стратегии и принимаемого уровня риска.

При использовании стратегии Swing Rejection стоит учитывать, что инвестиции в соответствии с долгосрочной тенденцией всегда имеют больше шансов на успех и я на собственном опыте это неоднократно подтверждал.

RSI индикатор безусловно полезный осциллятор, особенно для среднесрочных инвесторов, играющих ежедневно.Есть 2 основных варианта использования RSI – уровни 70 и 30 и 80 и 20. Необходимо четко указать, что у обоих есть свои плюсы и минусы. Это зависит только от вкуса трейдера – предпочитает ли он иметь более выраженные сигналы или менее сформированные. Несомненным преимуществом использования RSI является поиск дивергенции. Определенно стоит его использовать RSI в сочетании с MACD или Полосами Боллинджера. Индекс относительной силы является надежным инструментом, который должен быть включен в арсенал каждого технического аналитика. Стоит, однако, отметить, что RSI слегка разочаровывает в период сильного тренда – тогда его не стоит использовать в качестве основного индикатора.

Плюсы осциллятора rsi:

- Прост в использовании,

- Возможность прикрепить индикатор к торговой стратегии,

- Четкие сигналы относительно открытия сделок на покупку или продажу.

Минусы:

- Для версии 30/70 и на малых таймфреймах возникает относительно большое количество ошибочных сигналов,

- Слабая производительность при сильных тенденциях.

- На каком таймфрейме лучше использовать индикатор RSI – осциллятор дает меньше ложных сигналов на таймфреймах H4 и D1.

В заключение, следует помнить, что индикатор относительной силы всего лишь осциллятор – это не хрустальный шар, который предсказывает будущее. Он основан на текущих данных, поэтому следует помнить, что сигналы, поступающие от RSI, являются наиболее ценными, если они соответствуют долгосрочному тренду.

Также следует помнить, что RSI индикатор следует применять с умом – это один из часто используемых инструментов технического анализа, поэтому он также часто используется неправильно. Однако, правильно анализируя поступающие данные, вы сможете более эффективно определять преобладающие тенденции и выбирать возможности для выхода на рынок.

Среди сотен математических инструментов для трейдеров RSI (индикатор относительной силы) — один из самых востребованных.

Он интегрирован практически во все торговые платформы и программы для технического анализа.

На основе RSI создано множество механических торговых систем для автоматической и ручной торговли.

Давайте разбираться в нюансах работы этого индикатора.

Содержание:

Индикатор RSI: описание

Индекс относительной силы представляет собой линейный график, который располагают под графиком цены.

Индикатор колеблется по шкале от 0 до 100.

Поле RSI содержит 2 уровня. По умолчанию их чаще всего устанавливают на отметках 20 и 80, но при необходимости пользователь может использовать собственные настройки.

Relative Strength Index определяет моментум, т.е. скорость изменения цены за выбранный промежуток времени.

Нередко данный индикатор демонстрирует силу или слабость рынка лучше, чем динамика изменений котировок финансового актива.

Моментум показывает потенциал движения акций, облигаций, индексов и валютных пар, а также вероятную смену тенденции на рынке.

Часто RSI используют как осциллятор — индикатор, который определяет зоны перекупленности и перепроданности актива.

Считается, что если график находится выше отметки 80, то вероятен разворот цены вниз, а если ниже 20 — то вверх.

Необходимо учитывать, что подобные индикаторы лучше всего использовать при диапазонной торговле — флет, когда на рынке нет преобладающей тенденции.

История разработки, что показывает RSI

Впервые формула расчета индекса относительной силы была опубликована в журнале «Commodities» в 1978 г.

Автором индикатора является Уэлс Уайлдер — знаменитый биржевой трейдер и технический аналитик.

Уайлдер работал инженером, специалистом по недвижимости, но его истинным призванием стала биржевая торговля и разработка технических индикаторов.

За журнальной статьей последовала книга, где Уайлдер подробно разобрал принцип действия RSI.

Индикатор быстро стал одним из самых популярных инструментов технического анализа, который помогал трейдерам оценивать силу рыночных трендов и вероятность их смены.

Уайлдер рекомендовал использовать RSI с другими инструментами, которые он разработал: ATR (средний истинный диапазон), DMI (индикатор направленного движения) и SAR (параболический индикатор).

Впоследствии Уэлс Уайлдер основал собственную компанию, которая занималась исследованием финансовых рынков.

Важным направлением деятельности фирмы была разработка программного обеспечения для трейдеров.

Сегодня Уайлдер остается одним из признанных гуру биржевой торговли, который пишет книги и статьи, выступает в СМИ, консультирует по вопросам создания рыночных торговых систем.

Расчет

Индикатор рассчитывается на базе изменения цены текущего торгового дня по сравнению с предыдущим.

Если сегодня котировки актива закрылись выше вчерашнего дня, день называется восходящим. В случае обратной динамики торговая сессия считается нисходящей.

Сумма значений восходящих дней за выбранный период сглаживается с помощью экспоненциальной скользящей средней. Аналогичная операция выполняется с нисходящими днями.

На основе этих данных вычисляется Relative Strength — показатель относительной силы. Он представляет собой дробь, где в числителе находится сумма значений восходящих дней, сглаженных с помощью модифицированной скользящей средней, а в знаменателе — аналогичный показатель по нисходящим дням.

<figusrc>

Пробой уровней RSI

На графике индикатора хорошо работает классический графический анализ.

Здесь можно строить как горизонтальные уровни поддержки и сопротивления, так и трендовые линии.

При этом пробой таких уровней нередко происходит раньше, чем на графике цены, подавая опережающий торговый сигнал на покупку или продажу актива.

Особенно надежны сигналы, когда RSI находится в зоне перекупленности или перепроданности.

Дивергенция на RSI

Дивергенция образуется, когда характер движения осциллятора расходится с динамикой цены. Подобное расхождение формируется в 2 случаях:

Сигнал на совершение сделки формируется, когда все 3 осциллятора заходят в зону перепроданности (ниже 30-20) или перекупленности (выше 70-80).

Таким образом, индикаторы с более длинными периодами фильтруют сигналы, подаваемые 5-периодным RSI.

Подобная система подходит для всех типов рынков, включая фондовый, валютный и фьючерсный.

Данная стратегия подает не так много сигналов, как при использовании 1 осциллятора, но их надежность будет существенно выше.

Установка и настройка индикатора RSI

RSI включен во все торговые терминалы и программы для технического анализа графиков. Специальной установки осциллятора на компьютер не требуется.

В Метатрейдер индикатор можно найти либо в меню «Вставка->Индикаторы->Осциляторы», либо в навигаторе, а так же в панели инструментов кнопка «F» с зеленым крестиком.

С настройкой параметров индикатора справится даже начинающий трейдер.

Главный параметр — период RSI. Разработчики ПО чаще всего устанавливают период 7, 14 или 21.

Трейдер может выбрать тип цены, по которой производятся расчеты. По умолчанию разработчики устанавливают Close — цену закрытия.

Другие варианты:

- high — максимальная цена;

- low — минимальная цена;

- open — цена открытия;

- hl2 — среднее арифметическое максимальной и минимальной цен;

- hlc3 — среднее арифметическое цены закрытия, максимума и минимума;

- ohlc4 — среднее цен открытия, закрытия, максимума и минимума.

Другие настройки:

- толщина и цвет линии RSI;

- тип графика (линейный, гистограмма, закрашенная область, диаграмма и т.д.)

- верхняя и нижняя линии (значение, толщина, цвет, тип);

- цветовая заливка полей на графике.

Рекомендации по применению, сильные и слабые стороны

Как и все осцилляторы, RSI является контртрендовым индикатором.

Он хорошо подходит для трейдинга на спокойном рынке: при диапазонной торговле или слабо выраженном тренде.

В случае преобладания сильной бычьей или медвежьей тенденции индекс относительной силы лучше использовать для захода в позицию в направлении основного движения после коррекции актива.

Так как данные индикатора с разными периодами могут отличаться. Приоритет следует отдавать RSI со старшим временным интервалом.

Например, индикатор построенный на дневных свечах, важнее показателя с часовым периодом.

Наиболее надежные сигналы формируются, когда осцилляторы с разным периодом указывают в 1 сторону.

От автораРоман ЗифЧтобы Relative Strength Index подавал меньше ложных сигналов, его чаще всего применяют совместно с другими инструментами.

Для фильтрации сигналов хорошо подходят скользящие средние, ленты Боллинджера, свечные модели, уровни поддержки и сопротивления.

Советник по RSI

Хотите напишу советник по этому индикатору?

Если в комментариях 10 человек напишет «ДА, хочу советник на RSI», то напишу бесплатный советник.

Сделать советник по RSI?

Советник с открытым исходным кодом

Как и обещал написал первую версию советника по RSi и выложил на форуме.

Код советника открыт!

Давайте вместе делать Грааль!

Используемые источники:

- https://blog.iqoption.com/ru/6-sposobov-poluchit-maksimum-rsi/

- https://livetouring.org/rsi-indicator/

- https://profxtrader.ru/indicator-rsi/

Как производится настройка индикаторов для бинарных опционов

Как производится настройка индикаторов для бинарных опционов Уровни Фибоначчи в трейдинге (линии Фибо): для начинающих, как пользоваться, стратегии

Уровни Фибоначчи в трейдинге (линии Фибо): для начинающих, как пользоваться, стратегии

Satellite Finder

Satellite Finder

Настройка целей в «Яндекс.Метрике»

Настройка целей в «Яндекс.Метрике» Программа QUIK: работа с графиками и настройка

Программа QUIK: работа с графиками и настройка Активация форсажа дуги на сварочном инверторе - зачем использовать и как правильно это делать

Активация форсажа дуги на сварочном инверторе - зачем использовать и как правильно это делать Основные цели в Яндекс.Метрике, которые нужно отслеживать

Основные цели в Яндекс.Метрике, которые нужно отслеживать