Содержание

- 1 Как реализован налоговый учет в проводках 1С

- 2 Поиск и устранение ошибок по расчету налога на прибыль

- 3 Настройка налогового учета в 1С 8.3

- 4 Нормативное регулирование

- 5 Отказ от ПБУ 18/02 в 1С Бухгалтерия 8.3

- 6 Особенности учета по ПБУ 18/02

- 7 Изменения в новой редакции ПБУ 18/02

- 8 Поддержка в «1С:Бухгалтерия 8», ред. 3.0

- 9 Отличие новой редакции от действующей

- 10 Мероприятия

- 11 Блоги компаний

Главная задача налогового учета в 1С – расчет налога на прибыль, точнее налоговой базы для него.

Определение базы по налогу на прибыль достаточно простое. Это разница между доходами и расходами.

Сложность заключается в том, что доходы и расходы признаются в разных видах учета по-разному. Часть доходов и расходов может быть признана только в одном из видов учета. В результате появляются постоянные и временные разницы.

«Дружба» бухгалтерского и налогового учета выражается формулой, состоящей из четырех значений:

БУ = НУ + ПР + ВР,

где

- БУ – сумма по бухгалтерскому учету;

- НУ – сумма по налоговому учету;

- ПР – постоянная разница;

- ВР – временная разница.

Как реализован налоговый учет в проводках 1С

В бухгалтерских конфигурациях 1С 8.3 для реализации этой формулы используется специальный регистр, в котором для каждого значения есть свой ресурс (рис.1).

Рис.1

Пользователю не обязательно детально разбираться в структуре регистров, но для более глубокого понимания механизма расчета налоговых проводок стоит иметь хотя бы общее представление о внутренней «кухне». Тем более что связь регистра и проводок очевидна.

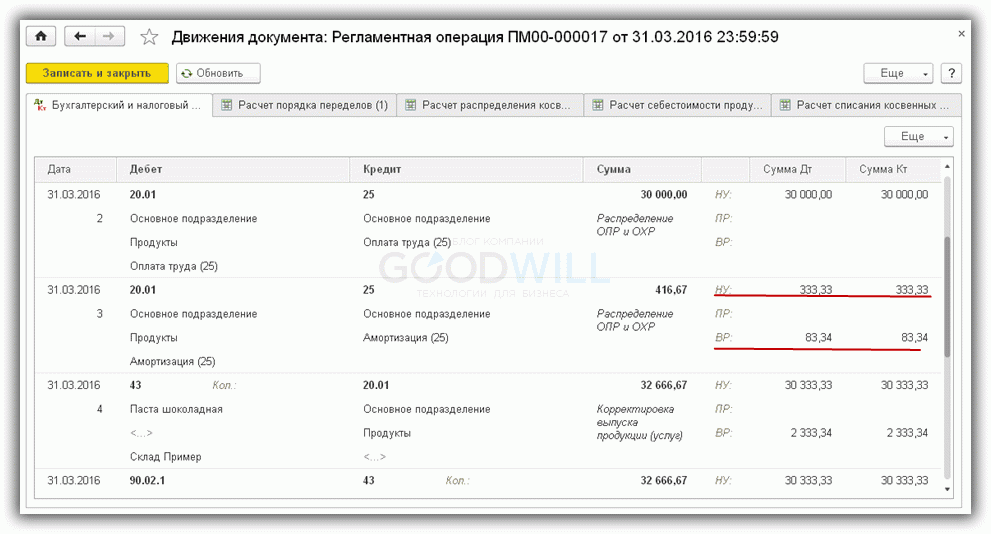

В проводках 1С вместо одной суммы может фигурировать сразу 4 (по числу значений из вышеприведенной формулы). На рис.2 видим различные суммы амортизации по бухгалтерскому и налоговому учету. Разница между ними (83,34) образует временную разницу и находится в строчке с аббревиатурой «ВР».

Рис.2

При проведении документов программа сама рассчитывает нужные суммы по БУ и по НУ, а также контролирует равенство БУ и НУ по формуле. После закрытия периода на основании этих значений формируется нужная нам база.

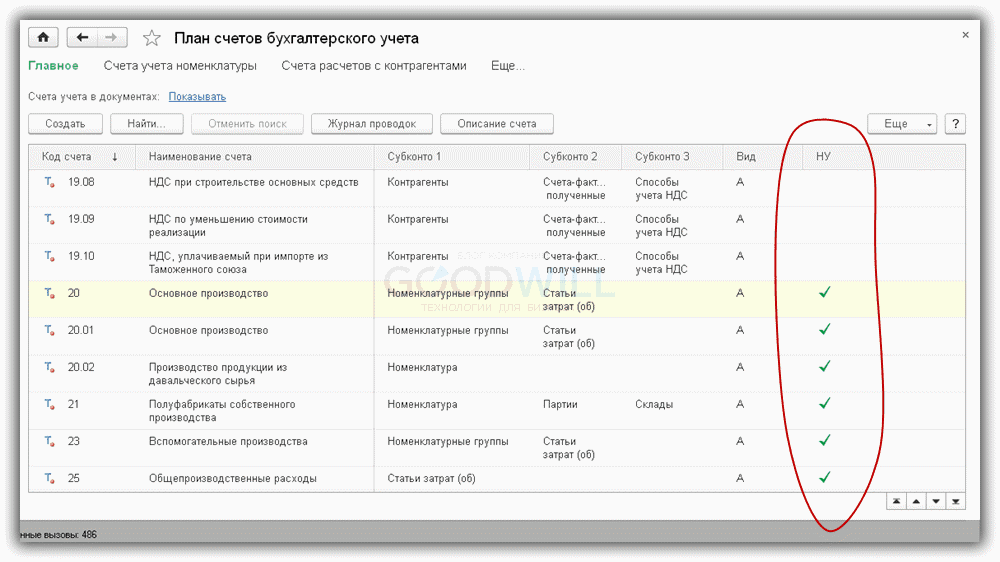

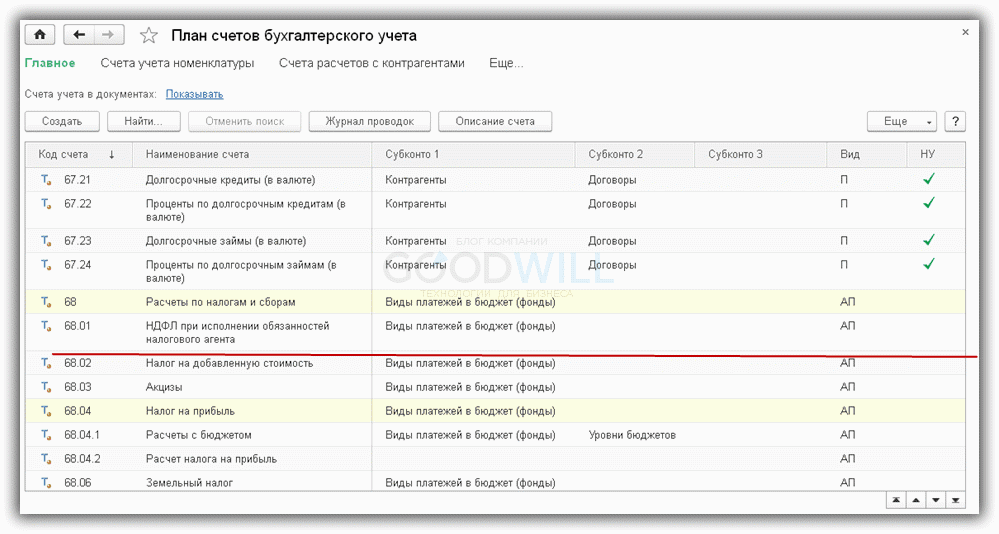

План счетов в 1С также имеет свои особенности. Все счета, на которых ведется учет по налогу на прибыль, имеют установленный флажок «НУ» (рис.3). Например, счета 20, 23, 25 принимают участие в формировании прибыли, а счет 19 на прибыль не влияет, для него флажок «НУ» не установлен.

Рис.3

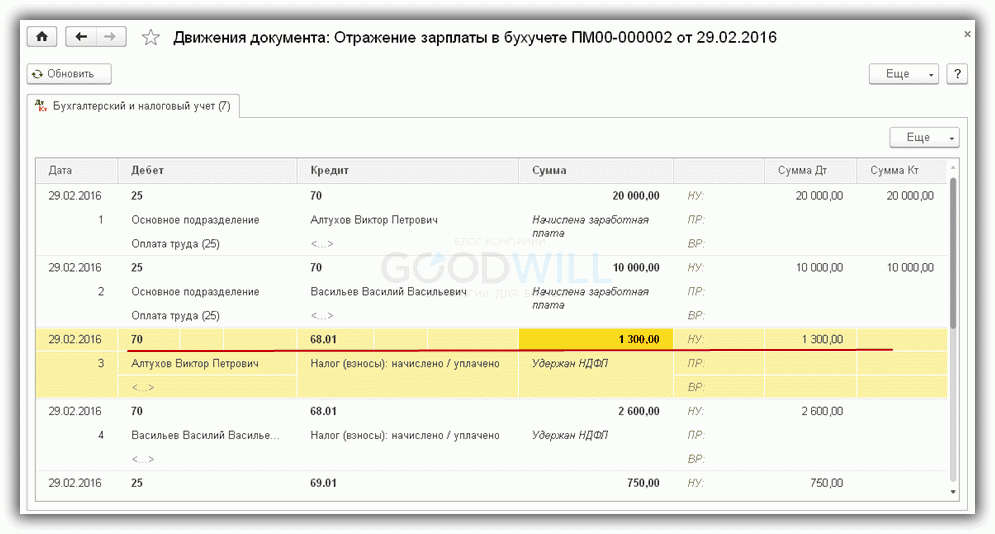

Из-за этого в некоторых проводках по налоговому учету бывает заполнена либо дебетовая, либо кредитовая сумма. На рис.4 видим, что в проводке по начислению взносов в строчках по НУ есть сумма по дебету , но нет суммы по кредиту.

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по новой версии 1С ЗУП 3.1;

Рис.4

Дело в том, что счет 68.01 не относится к налоговым счетам. Признак «НУ» для него не установлен (рис.5).

Рис.5

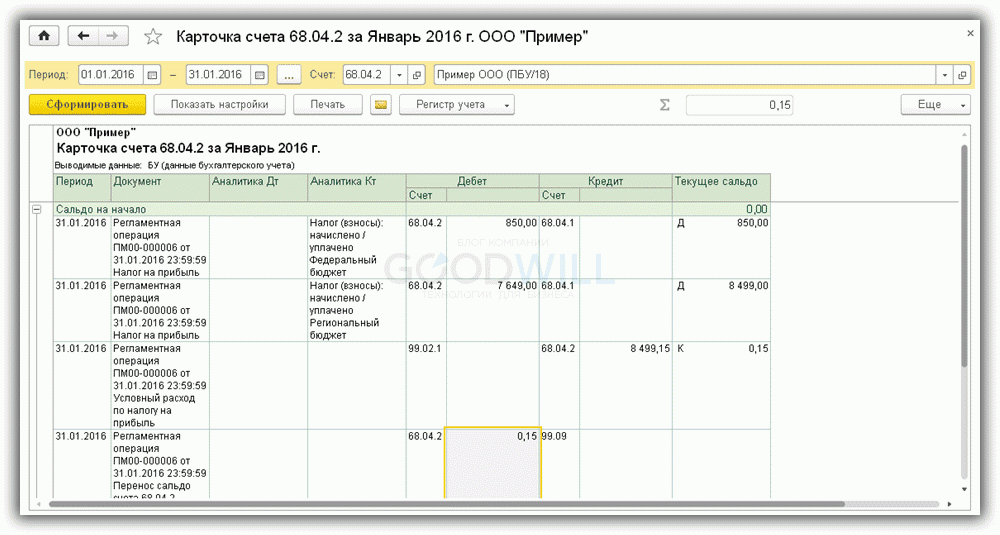

Для промежуточных расчетов по налогу на прибыль используется счет 68.04.2, которого нет в типовом плане счетов; этот субсчет добавили разработчики 1С (рис.6). Проводка Дт 68.04.2 Кт 99.09 на сумму 0.15 руб. нужна для округления суммы налога до целых значений.

Рис.6

Поиск и устранение ошибок по расчету налога на прибыль

Несмотря на то, что практически все расчеты по налогу на прибыль в программе выполняются автоматически, могут возникнуть ошибки. Особенно часто они возникают при вводе ручных операций.

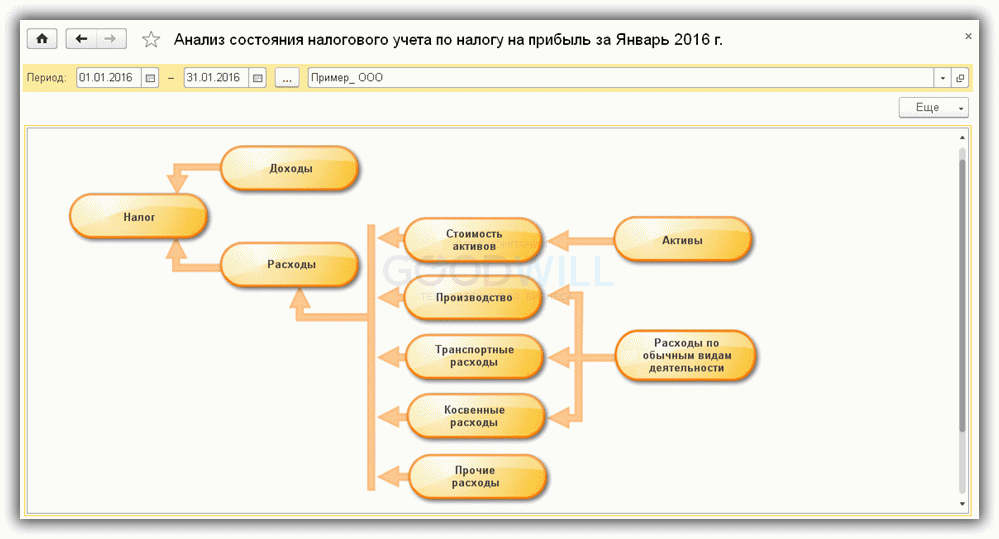

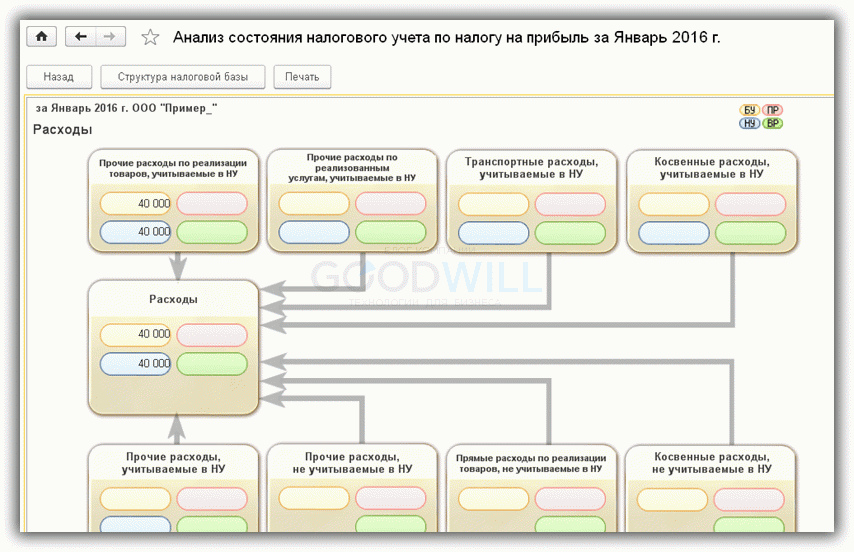

Для контроля используется отчет «Анализ учета по налогу на прибыль» (рис.7).

Рис.7

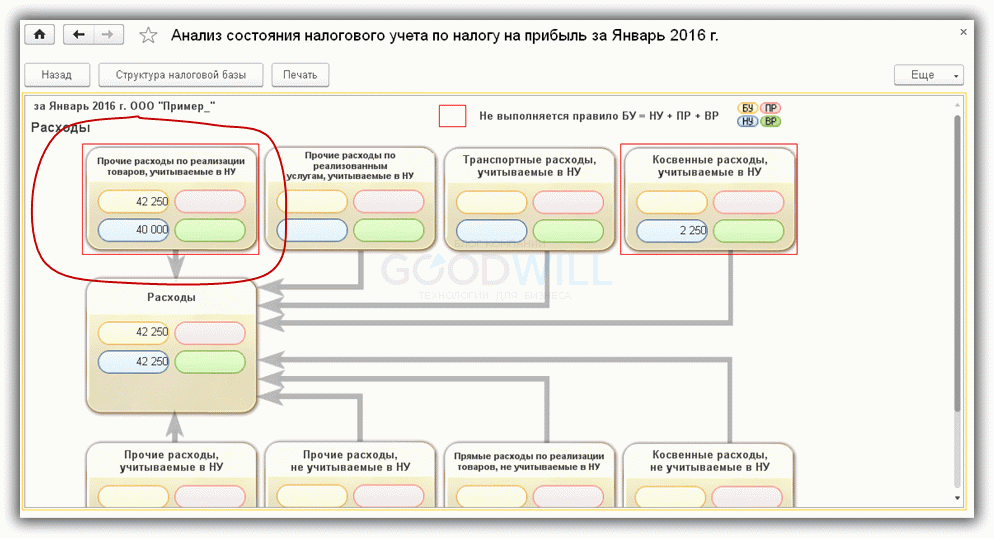

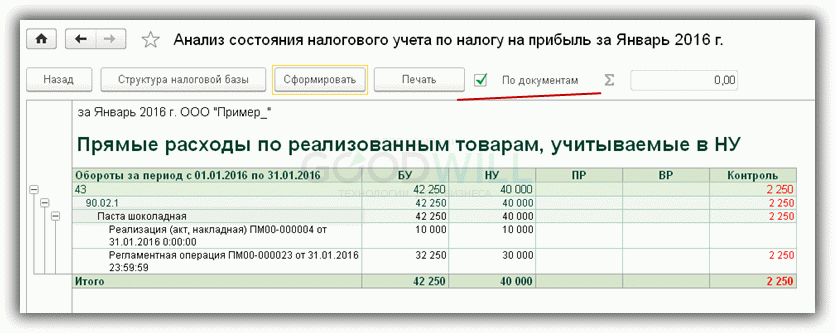

Каждый раздел отчета можно раскрыть двойным щелчком и найти ошибочный документ. «Подозрительные» разделы выделены красной обводкой (рис.8).

Рис.8

Раскроем раздел «Прочие расходы по реализации…». Ниже (рис.9) видим документы, на основании которых получились данные суммы.

Чтобы вывести документы, нужно включить флажок «По документам»

Рис.9

Исправляем ошибки и получаем «красивый» отчет (рис.10).

Рис.10

Настройка налогового учета в 1С 8.3

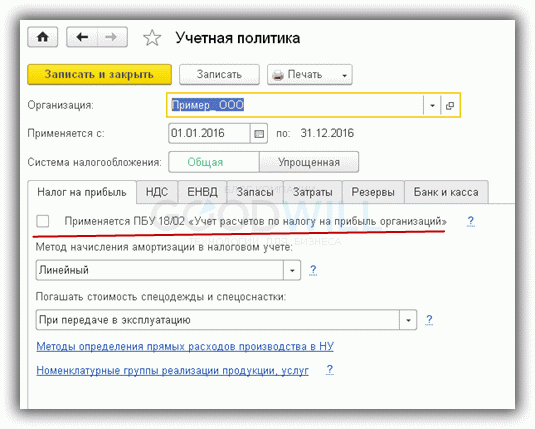

В заключение — о двух вариантах ведения налогового учета в программах 1С. Так как применение ПБУ 18/02 в некоторых случаях не является обязательным, то ряд организаций могут вести учет без формирования постоянных и временных разниц. Необходимые настройки выполняются на закладке «Налог на прибыль» в учетной политике (рис.11)

Рис.11

При этом с точки зрения пользователя ввод данных не меняется, ничего дополнительно считать не нужно. В результате итоговые суммы налога на прибыль будут одинаковыми как с использованием ПБУ, так и без.

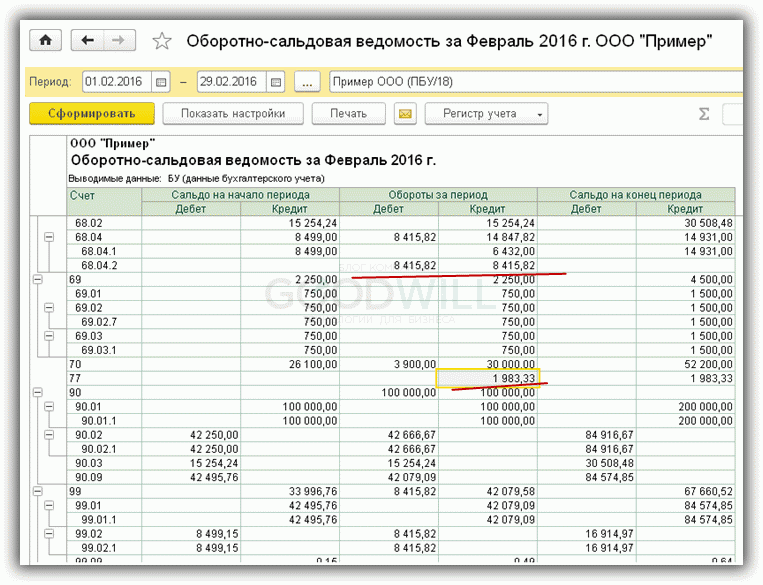

Рис.12

Отличаться будут отчеты. Например, при использовании ПБУ/18 оборотно-сальдовая ведомость будет содержать данные по счетам 77 и 09 (отложенные налоговые активы и обязательства – результат формирования постоянных и временных разниц), а также суммы по счету 68.04.2 (рис.12).

Отчет, рассмотренный выше (рис.10), покажет корректные данные для варианта с ПБУ/18. Таким образом, анализ налога на прибыль в 1С легче проводить, имея детальную информацию о формировании налоговой базы, которую дает применение ПБУ/18.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Оцените статью, пожалуйста!

Применение ПБУ 18/02 довольно трудоемко и вызывает у бухгалтеров очень много вопросов. Поэтому, если организация в силу закона не обязана его применять, лучше от него отказаться.

В этой статье разберемся:

- кто имеет право отказаться от ПБУ 18/02;

- как отказаться от ПБУ 18/02 в 1С со следующего года;

- какие проводки сделать и как закрыть счета при отказе от ПБУ 18/02.

Нормативное регулирование

Организации, имеющие право применять упрощенные способы ведения БУ (п. 4 ст. 6 Федерального закона от 06.12.2011 N 402-ФЗ), вправе не применять ПБУ 18/02 (п. 2 ПБУ 18/02).

Подробнее ПБУ 18/02. Задачи и сфера применения стандарта

Решение об отказе от применения ПБУ 18/02 отразите в Учетной политике по бухгалтерскому учету (п. 9 ПБУ 1/2008).

Подробнее Учетная политика: применение ПБУ для упрощенного способа ведения БУ

Применять новый порядок можно с начала года, следующего за утверждением изменений. Поэтому данные в бухгалтерской отчетности на конец года применения ПБУ 18/02 должны быть сформированы с учетом его использования, а вот входящие данные за следующий год сформируйте с учетом отказа.

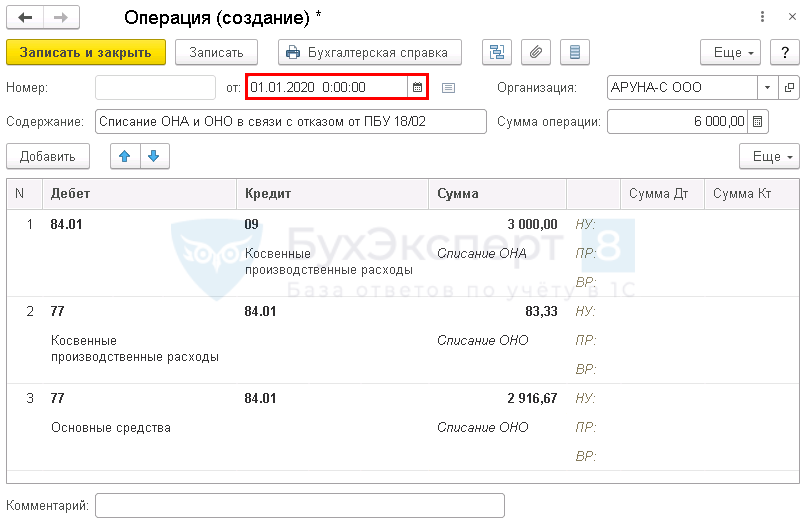

Это означает, что списать отложенные налоговые активы и обязательства нужно в «межрасчетный период» проводками:

- Дт 84 Кт 09 — списаны ОНА;

- Дт 77 Кт 84 — списаны ОНО.

В пояснительной записке к текущей отчетности следует раскрыть факт отказа от применения ПБУ 18/02 со следующего года (п. 7 ПБУ 7/98).

Отказ от ПБУ 18/02 в 1С Бухгалтерия 8.3

Организация, являющаяся малым предприятием, приняла решение отказаться от применения ПБУ 18/02 с 2020 года.

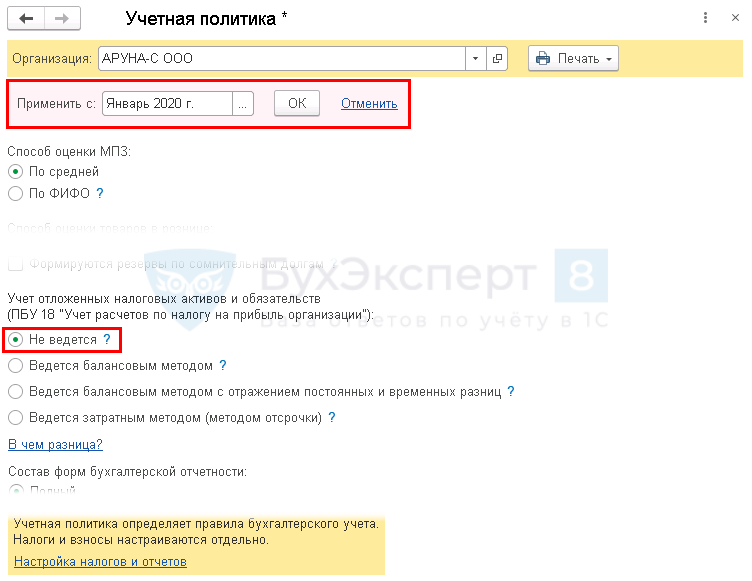

Шаг 1. В настройках Учетной политики (Главное – Учетная политика) Учет отложенных налоговых активов и обязательств включите настройку с Января 2020:

- Не ведется.

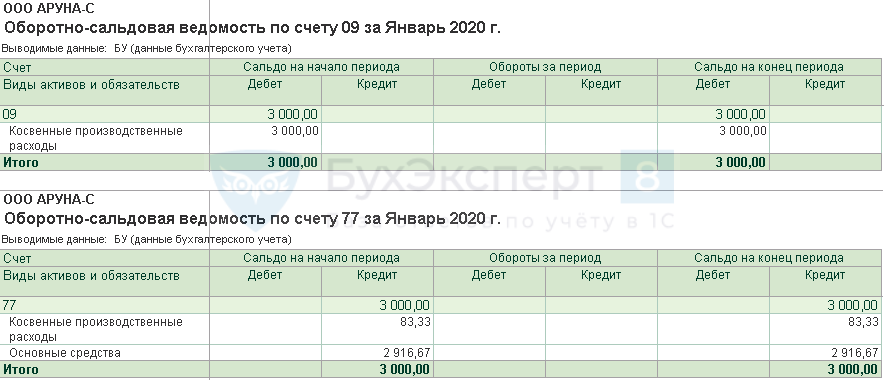

Шаг 2. Проверьте остатки ОНА и ОНО на 01.01.2020 в отчете Оборотно-сальдовая ведомость по счету (Отчеты – Оборотно-сальдовая ведомость по счету) 09 и 77.

Шаг 3. Спишите ОНА и ОНО документом Операция, введенная вручную (Операции — Операции, введенная вручную).

ПР и ВР по счетам закрывать не обязательно.

Мы с вами рассмотрели, как отказаться от применения ПБУ 18/02 в 1С 8.3 Бухгалтерия. А значит, одной проблемой стало меньше!

См. также:

Если Вы еще не подписаны:

или

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья? Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Среди положений о бухгалтерском учете есть одно, которое влияет скорее не на бухгалтерский учет, а на налоговый. Речь, конечно, идет о ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». Это один из самых сложных стандартов в бухгалтерском учете. К тому же, недавно вышел Приказ Минфина РФ от 20.11.2018 № 236н, который внес в ПБУ 18/02 поправки.

Особенности учета по ПБУ 18/02

Цель ПБУ 18/02 — определить порядок учета уже исчисленного налога на прибыль и показать заинтересованным пользователям (собственники и инвесторы, контролирующие органы к этому числу не относятся) последствия уплаты налога. Данный стандарт позволяет пояснить инвестору (собственнику), как начисленный по результатам текущего периода налог повлияет на будущие периоды. Оно, как и прочие нормативные документы по бухгалтерскому учету, довольно консервативно, но иногда изменения просто необходимы.<object></object><object>Помощь по 1С онлайнБесплатные консультации и помощь от специалистов по 1С. Узнать больше</object>

Приказ Минфина РФ от 20.11.2018 № 236н внес поправки в ПБУ 18/02. Согласно п. 2 данного Приказа изменения, отраженные в нем, должны применяться с отчетности за 2020 г., то есть фактически при ведении бухгалтерского учета с 01.01.2020. Стоит заранее подготовиться к новшествам, чтобы безболезненно перейти на их применение. Кроме того, данный приказ позволяет применять обозначенные поправки досрочно, то есть уже при ведении бухучета в 2019 г. ПБУ 18/02 применяют публичные общества для информации акционеров и инвесторов, а дочерние и зависимые общества — для подготовки консолидированной отчетности.

Однако напомним, что согласно п. 2 ПБУ 18/02 его могут (по своему решению) не использовать субъекты малого предпринимательства, некоммерческие организации и организации, которые получили статус участников проекта «Сколково».

? Реклама

Изменения в новой редакции ПБУ 18/02

Поправки внесены во многие пункты стандарта, ниже приведена краткая информация об изменениях:

- Исключаются организации государственного сектора.

- Вместо аббревиатур «ПНО» и «ПНА» теперь будут использоваться термины «постоянный налоговый расход» (ПНР) и «постоянный налоговый доход» (ПНД) соответственно.

- Изменен перечень случаев, в которых образуются временные разницы.

- Уточнено определение текущего налога на прибыль.

- Изменено определение (состав) временных разниц (теперь примером временных разниц, образующихся в результате операций, не включаемых в бухгалтерскую прибыль, являются разницы, возникающие при переоценке ОС и НМА).

- Временные разницы приводят к образованию отложенного налога на прибыль.

- Изменен и расширен перечень случаев образования временных разниц.

- Уточнен расчет отложенных налоговых активов.

- Введен показатель «Расход /доход по налогу на прибыль».

- Изменено определение текущего налога на прибыль.

- Определен порядок применения ПБУ 18/02 участниками КГН (консолидированная группа налогоплательщиков).

- Изменяется порядок формирования показателей отчета о финансовых результатах.

- Уточнено содержание пояснений к бухгалтерскому балансу и отчету о финансовых результатах.

Поддержка в «1С:Бухгалтерия 8», ред. 3.0

Программа сама будет производить расчеты по данному ПБУ, но методологию расчетов нужно знать, чтобы понимать, как и почему программа посчитала ту или иную сумму.<object></object><object>Программы 1С со скидкой 50%Все программы 1С в наличии. Бесплатные консультации и помощь специалистов 1С. Узнать больше</object>

Ключевым понятием ПБУ 18/02 является понятие отложенного налога — сумма налога на прибыль, уплаченного в текущем году. Можно условно разделить на части, одна из которых относится к отчетному году, а другая — к будущим годам. Временная разница (ВР) по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

В «1С:Бухгалтерии 8», ред. 3.0, все разницы между данными бухгалтерского (БУ) и налогового учета (НУ) называются разницами в оценке активов и обязательств. Для оценки стоимости актива (обязательства) для целей БУ и НУ, а также для аналитического учета постоянной разницы и ВР используется регистр бухгалтерии (проводка). Все суммовые показатели проводки определяются автоматически при проведении документов в программе или указываются в операции, введенной вручную. Проконтролировать выполняется ли соотношение БУ = НУ ПР ВР в программе можно при помощи отчета «Анализ по налогу на прибыль», а также при формировании оборотно-сальдовой ведомости (ОСВ), установив в настройках галочки на данных показателях. Если на конец года в ОСВ после реформации баланса не будет никаких сумм, это значит, что все велось корректно. Начиная с версии 3.0.59, в программе есть два варианта применения ПБУ 18/02 в своем учете:

<object>SCloud? Реклама<object></object><object>Аренда 1С в облаке — просто, надежно и удобно!Скидка 20% на первый платеж до 31 мартаУзнать больше</object></object>

- ведется в соответствии с действующей редакцией ПБУ 18/02 (ВР признаются, если известен срок их погашения, ПР используются для расчета ПНА (ПНД) и ПНО (ПНР), а отложенный налог оценивается, исходя из изменений за месяц);

- ведется в соответствии с новой редакцией ПБУ 18/02 (ВР определяются балансовым методом, ПР используются для оценки суммы отложенного налога, а отложенный налог оценивается на отчетную дату, исходя из изменений за отчетный период).

Не зависимо от того какой вариант выбран в программе, сумма налога на прибыль будет одинаковая, так как налог рассчитывается по данным налогового учета.

Отличие новой редакции от действующей

В новой редакции изменился алгоритм расчета по ПБУ 18/02, трактовка определения некоторых разниц, изменился состав регламентных операций и форм справок-расчетов (непосредственно сам пример расчета (отличия в расчете) приведен в приложении 2 к ПБУ 18/02).? Реклама

Расчет по новой редакции проще, чем по действующей. В новой редакции анализируется сальдо на отчетную дату и на начало года, а в действующей — данные за последний месяц отчетного периода (начальное сальдо и обороты). Также в обновленной редакции на формирование отложенного налога влияют ВР всех балансовых счетов, кроме 90, 91, 99. Доходы и расходы, отраженные на этих счетах, для целей формирования бухгалтерской и налогооблагаемой прибыли учитываются в одном периоде, поэтому обобщенные на этих счетах ВР не должны приводить к признанию или погашению ОНА и ОНО. ВР, отраженные и погашенные в отчетном периоде не приводят к формированию проводок по счетам 09 и 77.

В случае изменения ставки по налогу на прибыль будет применяться перспективная ставка, то есть та, которая будет действовать в будущем (перерасчет при реформации баланса не требуется). ПНД и ПНР рассчитывается сальдированно (ПР по счету налогооблагаемой прибыли х текущая ставка налога). Изменилась трактовка ВР и ПР, теперь балансовая стоимость — это всегда ВР, а доходы и расходы, которые возникают и которые не будут учтены в БУ или НУ — это ПР. Разницы в активах и обязательствах — резервы по сомнительным долгам, готовая продукция (при распределении косвенных расходов пропорционально стоимости прямых расходов), незавершенное производство — все это теперь признается как ВР.

? Реклама

Также в программе при применении новой редакции ПБУ 18/02 используется другой состав регламентных операций и справок-расчетов: регламентная операция «Расчет налога на прибыль» выполняет только начисление налога по данным налогового учета для уплаты в бюджет (счет 68.04.1), а регламентная операция «расчет отложенного налога по ПБУ 18/02» — расчет по данным бухгалтерского учета для финансовой отчетности (счета 09,77,99), и справки — расчеты: «Отложенный налог на прибыль» и «Эффект изменения ставок налога на прибыль».

До начала 2020 г. можно вести учет при использовании одного из двух вариантов ПБУ 18/02, оба варианта не противоречат законодательству. Однако рекомендуется переходить на новый алгоритм расчета уже с 2019 г., для того, чтобы до 2020 г. понять, что и как нужно будет учитывать. К тому же новый вариант проще и надежнее.

Мероприятия

Блоги компаний

Используемые источники:

- https://programmist1s.ru/nalogovyiy-uchet-v-1s-8-3/

- https://buhexpert8.ru/obuchenie-1s/1s-buhgalteriya-8-3/otkaz-ot-pbu-18-02-v-1s-8-3-buhgalteriya.html

- https://www.klerk.ru/buh/articles/485826/

Настройка управленческого учета на предприятии

Настройка управленческого учета на предприятии

Учет НДС в 1С 8.3: пошаговая инструкция

Учет НДС в 1С 8.3: пошаговая инструкция

Табель учета рабочего времени: инструкция по 1С

Табель учета рабочего времени: инструкция по 1С

Как настроить и включить т9 на самсунг а50

Как настроить и включить т9 на самсунг а50 Обмен данными между интернет-магазином и 1С УТ 11.1

Обмен данными между интернет-магазином и 1С УТ 11.1 Как понизить высокий пинг - 10 способов. От чего зависит пинг и как его узнать...

Как понизить высокий пинг - 10 способов. От чего зависит пинг и как его узнать... Ускоряем скорость печати чеков по RDP на ККТ АТОЛ

Ускоряем скорость печати чеков по RDP на ККТ АТОЛ