Содержание

- 1 Пошаговое заполнение учетной политики

- 2 Настройка учета налогов в 1С

- 3 Учетная политика в 1С 8.3 Бухгалтерия 3.0: где найти

- 4 Настройка учетной политики в 1С 8.3: бухгалтерский учет

- 5 Настройка учетной политики в 1С 8.3: ЗУП

- 6 Настройка учетной политики в 1С 8.3 ОСНО

- 7 Настройка учетной политики в 1С 8.3 УСН Доходы минус расходы

- 8 Печать учетной политики

- 9 Организация раздельного учета при совмещении УСН и ЕНВД

03.11.2018

Прежде, чем приступить к полноценной работе в программе 1С 8.3 Бухгалтерия 3.0, необходимо настроить учетную политику организации, бухгалтерию которой вы будете вести. В том случае, когда программе ведется учет сразу нескольких организаций, она должна быть настроена для каждой.

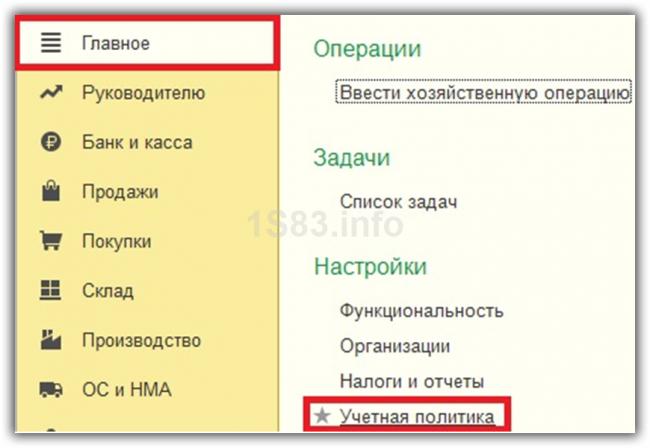

Для начала разберемся где в 1С 8.3 Бухгалтерия найти учетную политику. В меню «Главное» выберите пункт «Учетная политика». Он находится в подразделе «Настройки».

Пошаговое заполнение учетной политики

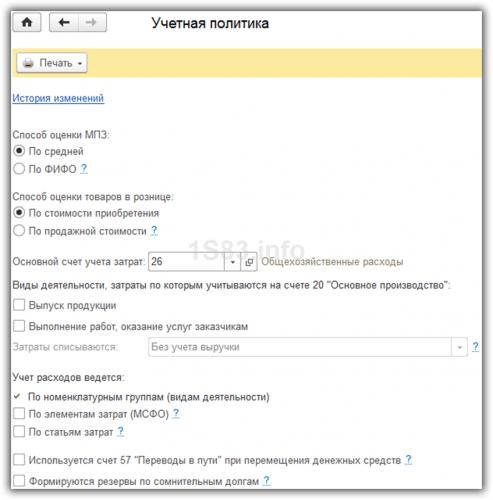

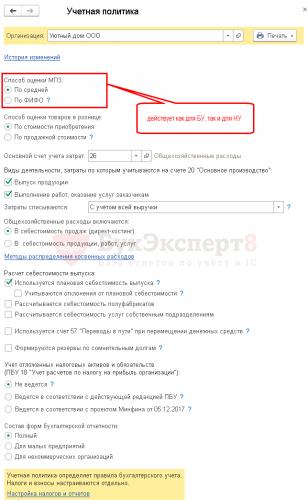

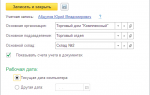

Перед нами открылась основная форма настроек. Рассмотрим пошагово заполнение всех пунктов. Помните, что данные настройки определяют правила ведения БУ. Налоговый учет настраивается отдельно.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

Укажите «Способ оценки МПЗ». Здесь вам доступно два способа оценки материально – производственных запасов:

- «По средней»;

- «По ФИФО».

Первый способ оценивают МПЗ путем вычисления средней стоимости по группе товаров. Второй метод вычисляет стоимость тех МПЗ, которые по времени приобретены раньше. В переводе с английского данный метод звучит «Первый вошел, первый вышел».

«Способ оценки товаров в рознице» — тут все просто, но стоит учесть, что в налоговом учете оценка товаров происходит только по стоимости приобретения.

«Основной счет учета затрат» в учетной политике 1С 8.3 используется для подстановки счета учета по-умолчанию в документах и справочниках. В нашем примере мы оставили настройку счет 26. В зависимости от вашей учетной политики организации это может быть счет 20 или 44.

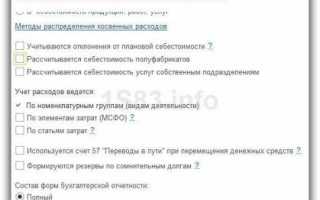

В параметре «Виды деятельности, затраты по которым учитываются на счете 20 «Основное производство»» отметьте необходимые вам флаги. При выборе хотя бы одного из пунктов будет необходимо указать, куда включаются общехозяйственные расходы (в себестоимость продаж или продукции). Настройте методы распределения косвенных расходов и прочие настройки расчета себестоимости.

Далее укажите, как ведется учет расходов:

- По номенклатурным группам (видам деятельности)

- По элементам затрат (рекомендуется для подготовки аудируемой отчетности по МСФО).

- По статьям затрат. В том случае, когда задолженность превышает 45 дней, начисляется резерв в размере 50% от суммы остатков по Дт 62 и Дт 76.06, для 90 дней 100%. Учтите, что резервы формируются только по рублевым договорам и просроченной задолженностью.

Выберите состав форм бухгалтерской отчетности: полный, для малых предприятий и для некоммерческих организаций.

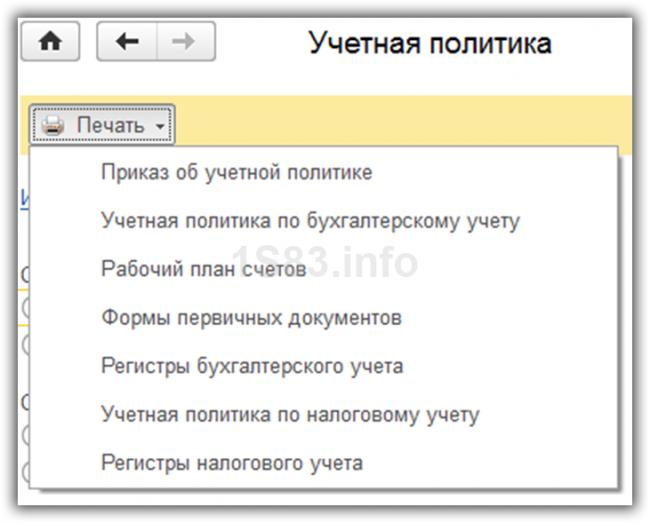

Через меню «Печать» можно распечатать формы учетной политики и различные приложения к ней:

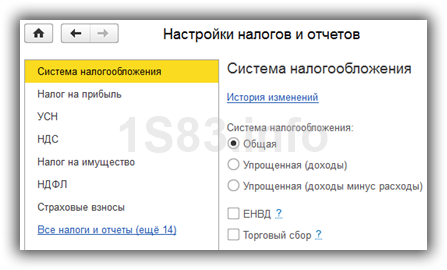

Настройка учета налогов в 1С

Для перехода к данной настройке нажмите на соответствующую гиперссылку внизу формы настройки учетной политики. Не забудьте сохранить настройку учетной политики.

Система налогообложения

Первым делом выберите систему налогообложения — ОСНО или УСН, уплачивается ли торговый сбор при осуществлении деятельности в г. Москве.

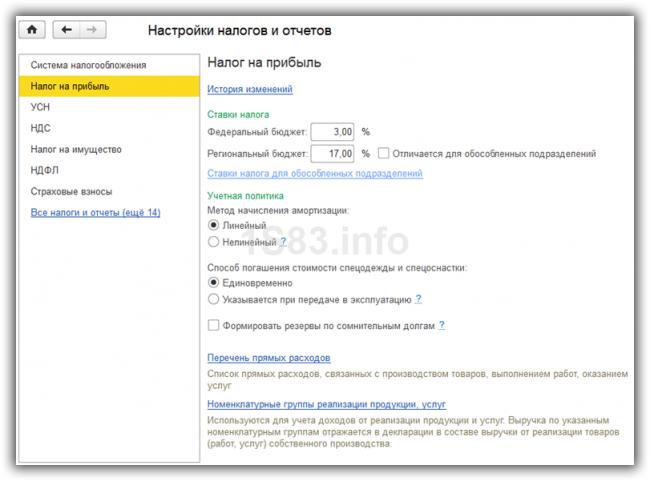

Налог на прибыль

Далее перейдите к заполнению раздела «Налог на прибыль».

Укажите размеры налоговых ставок в федеральный и региональный бюджет. Если данные ставки у обособленных подразделений различаются, их необходимо указать отдельно для каждого.

Далее указывается метод начисления амортизации. По зданиям, сооружениям и нематериальным активам всегда применяется линейный метод независимо от настройки.

Выберите способ погашения стоимости спецодежды и спецоснастки. С 2015 года налогоплательщикам дана возможность самостоятельно определять порядок погашения стоимости с учетом срока использования. Ранее данная настройка была не доступна (в более старых релизах).

Укажите необходимость формирования резервов по сомнительным долгам. Аналогично бухгалтерскому учету, но не более 10% от выручки. Резерв формируется только по просрочке.

При заполнении перечня прямых расходов программа предложит вам автоматически создать записи, соответствующие рекомендациям ст.318 налогового кодекса РФ. Вы можете отказаться и заполнить все вручную. Это необходимо производственным предприятиям, которым не нужно относить на себестоимость продукции прямые расходы.

Далее заполните номенклатурные группы. Они используются для того, чтобы учитывать доходы от реализации товаров и услуг. Выручка по данным номенклатурным группам отражается в декларации по прибыли в составе выручки от реализации товаров и услуг собственного производства.

Последней настройкой данного раздела является указание порядка уплаты авансовых платежей.

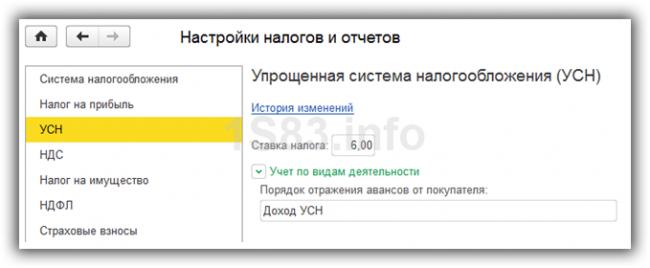

УСН

В разделе «УСН» (если вы работаете по упрощенке) укажите налоговую ставку и то, как будут отражаться авансы от покупателей.

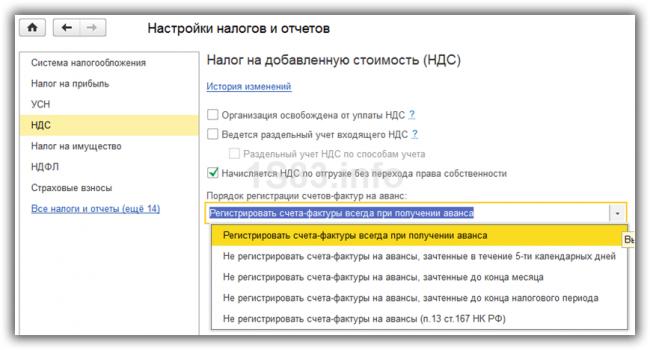

НДС

В случае, когда организация освобождена от уплаты НДС по ст. 145 или 145.1 НК РФ, укажите это. Далее отметьте, необходимо ли вести раздельный учет входящего НДС при одновременном осуществлении операций, которые облагаются налогом и освобожденным от него.

В том случае, когда НДС начисляется по отгрузке без перехода права собственности, отметьте данную настройку флажком.

Последней настройкой в данном разделе является выбор порядка регистрации счетов-фактур на аванс и необходимости их регистрации в зависимости от периода.

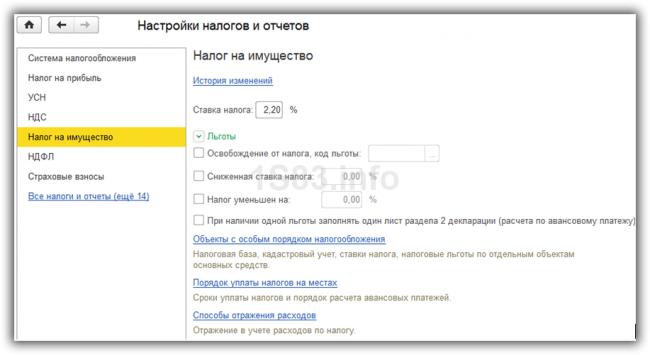

Налог на имущество

В разделе «Налог на имущество» укажите налоговую ставку и льготы при наличии. Далее указываются объекты с особым порядком налогообложения. В подразделе «Порядок уплаты налогов на местах» устанавливаются сроки уплаты налогов и то, как будут рассчитываться авансовые платежи. В последнем пункте укажите способ отражения в учете расходов по данному налогу.

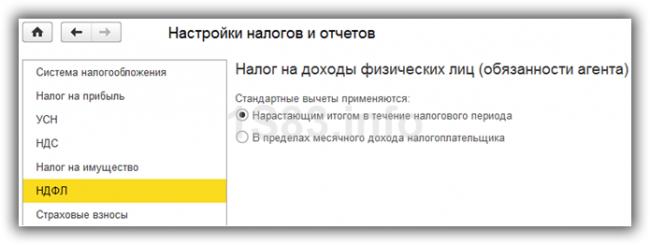

НДФЛ

В разделе НДФЛ укажите, как применяются налоговые вычеты.

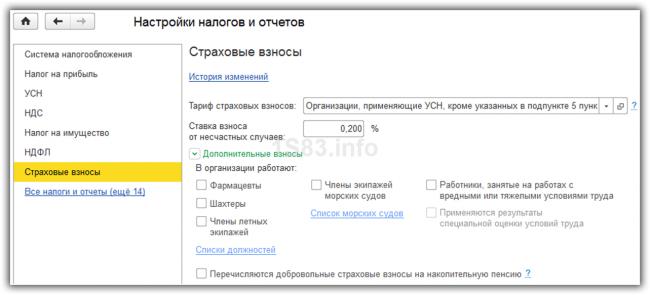

Страховые взносы

При необходимости заполните раздел «Страховые взносы», указав тариф, ставку взноса от несчастных случаев и прочие настройки.

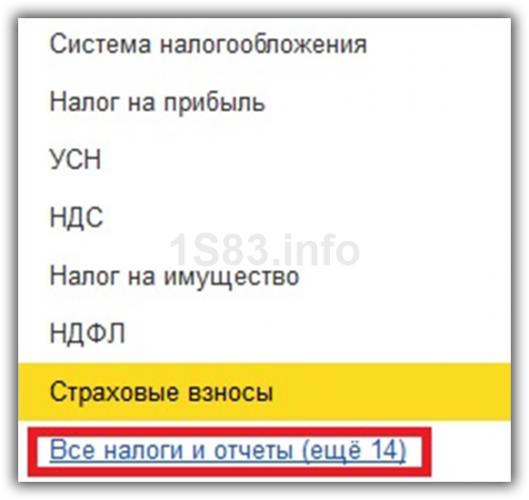

Прочие настройки

Чтобы указать другие настройки перейдите по гиперссылке «Все налоги и отчеты».

В настройках учетной политики сохраняются все ранее внесенные изменения, просмотреть которые можно по гиперссылке «История изменений».

Смотрите также обзорное видео про ввод справочника организации и настройку учетную политику:

Настройка учетной политики (УП) в 1С имеет большое значение для оформления хозяйственных операций. Но ее не так-то просто найти в программе.

В этой статье мы разберемся:

- где находятся настройки УП;

- как ее заполнить.

Учетная политика в 1С 8.3 Бухгалтерия 3.0: где найти

Настройка УП в 1С разбита на несколько отдельных блоков:

- Бухгалтерский учет — раздел Главное — Настройки — Учетная политика;

- Налоговый учет— раздел Главное — Настройки — Налоги и отчеты;

- Зарплатный учет — раздел Зарплата и кадры — Справочники и настройки — Настройки зарплаты.

Не все элементы учетной политики можно задать в настройках 1С. Некоторые из них не реализованы для автоматической работы.

Рассмотрим основные настройки по блокам.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Конструктор учетной политики;

- Примеры УП и нормативная часть в БУ и в НУ.

Настройка учетной политики в 1С 8.3: бухгалтерский учет

Заполните настройки по БУ через раздел Главное — Настройки — Учетная политика.

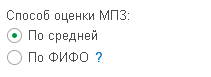

Способ оценки МПЗ

Выберите Способ оценки МПЗ:

- По средней — выбытие МПЗ производится по скользящей себестоимости, которая в конце месяца корректируется до средневзвешенной. Подробнее Списание материалов по средней на общехозяйственные нужды;

- По ФИФО — выбытие МПЗ учитываться по партиям: первая пришла, первая ушла.

Способ оценки МПЗ устанавливается один для БУ и НУ. Выбытие МПЗ по себестоимости каждой единицы не реализовано в 1С. При составлении УП учитывайте эти нюансы.

Способ оценки товаров в рознице

Оценка товаров в АТТ и НТТ отражается:

- По стоимости приобретения — на склад товары приходуются по стоимости поставщика на счете 41.02. Торговая наценка при их выбытии не отражается, а стоимость списания товаров определяется согласно настройке Способ оценки МПЗ.

- По продажной стоимости — на склад товары приходуются по цене реализации на счет 41.11 или 41.12. Учет торговой наценки ведется на счете 42.

В НУ оценка товаров в рознице осуществляется только по стоимости приобретения.

Учет затрат

Основной счет учета затрат— счет, устанавливаемый по умолчанию в документах при приобретении услуг, работ. Подробнее Автоматическая подстановка счета затрат.

При ведении производственной деятельности укажите затраты, учитываемые на счете 20. Данная настройка влияет на автоматическое закрытие 20 счета по номенклатурным группам (НГ):

- Выпуск продукции — производится готовая продукция.

Для закрытия счета 20 при выпуске продукции введите документ Отчет производства за смену. Если выпуска по НГ нет, то счет 20 по ней не закроется.

- Выполнение работ, оказание услуг заказчикам — производятся услуги или работы, независимо от того рассчитывается себестоимость единицы работ/услуг или нет. Порядок закрытия счета 20 укажите в поле Затраты списываются:

- Без учета выручки — затраты признаются всегда в текущем периоде в полном размере, если не введено НЗП. При закрытии месяца формируется проводка Дт 90.02 Кт 20, даже если реализации по НГ не было.

Прямые затраты по услугам, в отличие от работ, могут учитываться полностью в расходах отчетного периода: без распределения на остатки незавершенного производства (п. 2 ст. 318 НК РФ). При выполнении работ с выбранным вариантом Без учета выручки на незавершенные работы не забывайте вводить документ Инвентаризация НЗП.

- С учетом всей выручки — затраты признаются в текущем периоде только, если прошла реализация по НГ. Если реализации не было, счет 20 по ней не закроется.

- С учетом выручки только по производственным услугам — затраты признаются в текущем периоде только, если реализация работ/услуг оформлена документом Оказание производственных услуг. Иначе 20 счет не закроется, даже есть выручка по НГ, но оформленная другим документом: например, введена Реализация (акт, накладная).

Немаловажная настройка — закрытие счета 26 «Общехозяйственные расходы». Остатков по нему не должно быть на конец месяца.

Закрывайте его:

- на счет 90.08 (директ-костинг);

- на счет 90.02.

Если выберете В себестоимость продукции, работ, услуг, то затраты по счету 26 распределяются по определенным правилам, заданным по ссылке Методы распределения косвенных расходов.

Счет 25 «Общепроизводственные расходы» не должен иметь остатка. Если вы его используете в учете, задайте для него Методы распределения косвенных расходов.

Субсчета счета 44 «Расходы на продажу» закрываются на счет 90.07 «Расходы на продажу», поэтому для них никакое распределение задавать не нужно.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Реализация работ

- Оказание услуг: прямые затраты учитываются в момент их реализации

- Реализация продукции

- Как правильно определиться с методом учета в торговле малого предприятия? Подводные камни метода директ-костинг?

Расчет себестоимости выпуска

Настройка расчета себестоимости выпуска регламентирует:

- учет выпуска по плановой стоимости;

- применение счета 40 «Выпуск продукции (работ, услуг)» для учета отклонения от плановой себестоимости;

- последовательность расчета себестоимости при выпуске полуфабрикатов или услуг вспомогательного производства.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Выпуск продукции по плановым ценам

- Выпуск продукции без плановых цен

Учет денежных средств

Если флажок установлен, все перемещения денег отражаются с использованием счета 57, независимо от продолжительности их перемещения.

Оценочные значения

Если флажок установлен, он позволяет автоматически сформировать резерв по сомнительным долгам в БУ регламентной операцией Расчет резервов по сомнительным долгам при закрытии месяца. Если флажок не установлен, то резервы создаются вручную: создание резервов в БУ — обязанность налогоплательщика.

Резервы автоматически формируются только, если есть просроченная задолженность в рублях. Размер определяется в процентном соотношении остатка по ДТ счетов 62, 76.06 в следующем порядке:

- 50%, если просрочка более 45 дней;

- 100%, если просрочка более 90 дней.

ПБУ 18

В настройках УП по БУ можно включить возможность применения ПБУ 18 в соответствии с:

- действующей редакцией ПБУ 18/02:

- расчет разниц осуществляется в регламентной операции Расчет налога на прибыль затратным методом.

- проектом Минфина от 05.12.2017:

- расчет разниц осуществляется в регламентной операции Расчет отложенного налога по ПБУ 18/02балансовым методом.

Выбор применения ПБУ 18 не влияет на расчет налога на прибыль, а затрагивает только отражение разниц.

Учет ОС

В настройках 1С не отражаются элементы УП по учету основных средств в БУ. Изучить подробнее как отражается УП по ОС в 1С.

Настройка учетной политики в 1С 8.3: ЗУП

К УП по зарплате можно отнести:

- резерв отпусков;

- учет страховых взносов;

- учет НДФЛ.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Настройки зарплаты: 1С

Резерв отпусков

Необходимость автоматического формирования резервов отпусков и его настройка осуществляется на вкладке Резервы отпусковнастроек учета зарплаты в разделе Администрирование — Настройки программы — Параметры учета — Настройки зарплаты — ссылка Порядок учета зарплаты.

На вкладке Резервы отпусковзадаются единые правила для НУ и БУ в соответствии со ст. 324.1 НК РФ.

Начисление «отпускного» резерва выполняйте из раздела Зарплата и кадры — Зарплата — Начисления оценочных обязательств по отпускам. В закрытии месяца проконтролируйте его начисление, т. к. операция Начисление резерва отпусков не выдаст ошибку, если документ Начисления оценочных обязательств по отпускам пустой.

Страховые взносы

Настройку страховых взносов осуществите в разделе Главное — Настройки — Налоги и отчеты — вкладка Страховые взносы.

Укажите:

- вид тарифа страховых взносов;

- имеются ли особенности для расчета страховых взносов (есть ли фармацевты, члены летных экипажей и др.);

- ставку взносов на страхование от несчастных случаев на производстве и профзаболеваний;

- подразделения со льготными тарифами взносов;

- необходимость перечисления добровольных взносов.

Относится ли организация к регионам пилотного проекта ФСС по прямой выплате пособий, задается в настройках зарплаты на вкладке Зарплата.

НДФЛ

В настройках НДФЛ задайте порядок применения стандартных вычетов. Для этого перейдите в раздел Главное — Настройки — Налоги и отчеты — вкладка НДФЛ.

Настройка учетной политики в 1С 8.3 ОСНО

Настройки УП по налогу на прибыль задайте в разделе Главное — Настройки — Налоги и отчеты — вкладка Налог на прибыль.

Укажите:

- Метод начисления амортизации для амортизируемого имущества.

- Как погашается стоимость спецодежды и спецоснастки в НУ.

- Необходимость формирования резервов по сомнительным долгам. В НУ создание резервов — право налогоплательщика.

- Разделение расходов и доходов.

- Порядок уплаты авансовых платежей.

Настройка учетной политики в 1С 8.3 ОСНО: производство

Для разграничения прямых и косвенных расходов в НУ укажите критерии прямых затрат по ссылке Перечень прямых расходов.

Для разграничения доходов от продажи покупных товаров и продуктов собственного производства задайте список номенклатурных групп, относящихся к собственному производству по ссылке Номенклатурные группы реализации продукции, услуг.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Подробное заполнение вкладки Налог на прибыль

- Учетная политика по налоговому учету основных средств

- Переход на уплату авансовых платежей по налогу на прибыль исходя из фактической прибыли

- Переход на ежемесячную уплату авансовых платежей по налогу на прибыль с начала года

Настройка учетной политики в 1С 8.3 УСН Доходы минус расходы

Для УСН Доходы минус расходы задайте порядок признания расходов в разделе Главное — Настройки — Налоги и отчеты — вкладка УСН.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Порядок признания расходов на приобретение товаров (УСН)

Печать учетной политики

Распечатать УП можно из формы ее настроек в разделе Главное — Настройки — Учетная политика.

Перед печатью должны быть внесены все настройки, т. к. на полноту отражения в ней всех элементов влияют не только настройки УП, но и настройки функциональности.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Настройки функциональности

Если Вы еще не подписаны:

или

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья? Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Организация раздельного учета при совмещении УСН и ЕНВД

При совмещении УСН и ЕНВД налогоплательщик должен организовать раздельный учет доходов и расходов в рамках каждого вида деятельности (п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ). Для исчисления и уплаты ЕНВД налоговый учет доходов и расходов вести не требуется. Ведь налоговая база — величина вмененного дохода — фиксированная. Следовательно, главная задача при совмещении этих режимов правильно определить налоговую базу и рассчитать упрощенный налог. Это касается не только упрощенцев с объектом «доходы минус расходы», но и тех, кто считает лишь доходы. Дело в том, что раздельному учету подлежат также страховые взносы и социальные пособия, которые могут уменьшать единый налог по УСН либо ЕНВД (пункт 3.1 статьи 346.21, пункт 2.1 статьи 346.32 НК РФ).

Методика раздельного учета при одновременном применении ЕНВД и УСН Налоговым кодексом РФ не установлена, поэтому налогоплательщики разрабатывают и утверждают такой порядок самостоятельно (письмо Минфина России от 30.11.2011 №03-11-11/296). Разработанный порядок должен быть закреплен в приказе об учетной политике или в локальных документах, утвержденных приказом по организации или ИП. Применяемый способ раздельного учета должен позволять однозначно отнести те или иные показатели к разным видам предпринимательской деятельности.

При ведении раздельного учета должно выполняться основное требование: если невозможно однозначно отнести расходы к УСН или ЕНВД, то их нужно распределить порционально долям доходов в общем объеме доходов, полученных при применении этих спецрежимов.

Методику раздельного учета доходов и расходов в программе «1С:Бухгалтерия 8» ред. 3.0 при совмещении УСН и ЕНВД рассмотрим на следующем примере.

Пример 1

|

ООО «Ромашка» оказывает услуги по разработке дизайн-проектов помещений, применяет УСН с объектом налогообложения «доходы минус расходы». Кроме этого, ООО «Ромашка» реализует товары физическим лицам через розничный магазин и является плательщиком ЕНВД. Товары в розничной торговле учитываются по покупной стоимости в автоматизированной торговой точке с применением ККМ. Доходы ООО «Ромашка» за I квартал 2014 года распределились следующим образом: |

|

Помимо прямых расходов на указанные виды деятельности в организации ежемесячно учитываются условно-постоянные общехозяйственные расходы:

- на зарплату административно-управленческого персонала (АУП) и страховые взносы;

- на канцтовары и оргтехнику;

- на услуги связи и т. п.

Используемые источники:

- https://1s83.info/obuchenie/1s-buhgalteriya/uchetnaya-politika-v-1s.html

- https://buhexpert8.ru/obuchenie-1s/1s-buhgalteriya-8-3/uchetnaya-politika-v-1s-8-3-buhgalteriya-3-0.html

- https://buh.ru/articles/documents/37130/

Настройка расчета льгот в программе 1С:Учет в управляющих компаниях ЖКХ ТСЖ и ЖСК

Настройка расчета льгот в программе 1С:Учет в управляющих компаниях ЖКХ ТСЖ и ЖСК

Учет для индивидуальных предпринимателей в "1С:Бухгалтерии 8"

Учет для индивидуальных предпринимателей в "1С:Бухгалтерии 8"

1С:Бухгалтерия предприятия 8.2, учетная политика

1С:Бухгалтерия предприятия 8.2, учетная политика

Создание нового счёта в плане счетов 1С:Бухгалтерии

Создание нового счёта в плане счетов 1С:Бухгалтерии Учетная политика в 1С ЗУП 8.3

Учетная политика в 1С ЗУП 8.3 Порядок учета расходов по настройке бухгалтерской программы

Порядок учета расходов по настройке бухгалтерской программы Создание политик безопасности в Windows Server 2008

Создание политик безопасности в Windows Server 2008