Содержание

- 1 Настройка учета НДФЛ

- 2 Учет НДФЛ в 1С: начисление и удержание

- 3 Проверка удержанного и начисленного НДФЛ

- 4 Настройка и применение вычетов по НДФЛ

- 5 Начисление НДФЛ

- 6 Уплата НДФЛ

- 7 Отчетность по НДФЛ

- 8 Мероприятия

- 9 Блоги компаний

- 10 Настройка программы

- 11 Операции учета НДФЛ в 1С

- 12 Отчетность

- 13 Проверка корректности начисления НДФЛ

В данной статье я хочу рассмотреть аспекты начисления и удержания НДФЛ в 1С 8.3, а также подготовку отчетности по формам 2-НДФЛ и 6-НДФЛ.

Настройка учета НДФЛ

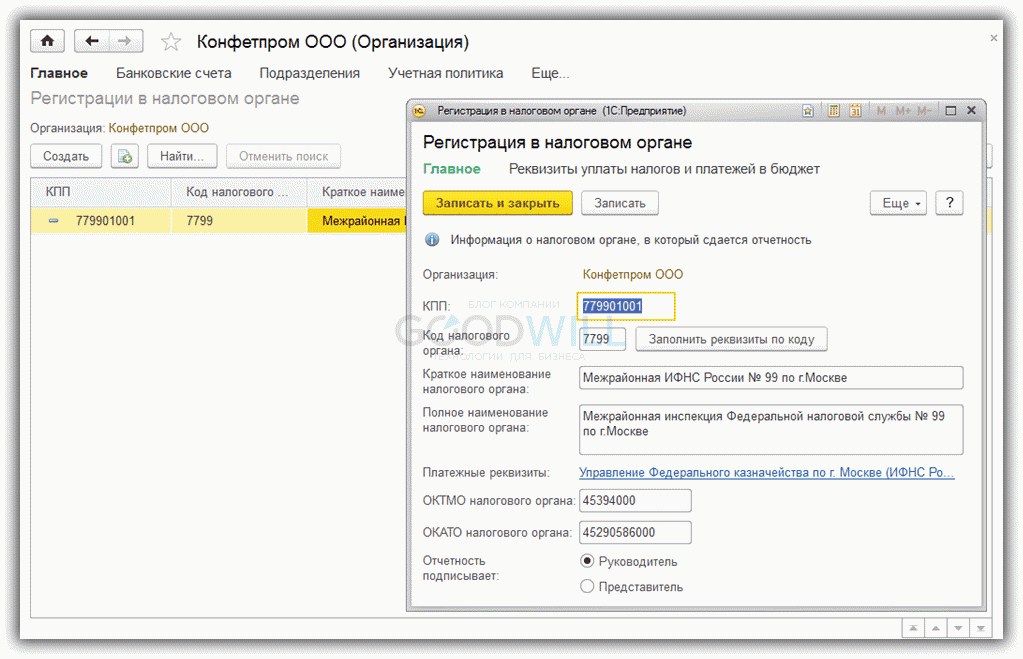

Настройка регистрации в налоговом органе

Наиболее важная настройка, без нее не удастся сдать отчетность в контролирующие органы. Зайдем в справочник «Организации» (меню «Главное» – «Организации»). Выбрав нужную организацию, нажимаем кнопку «Еще…». Из выпадающего списка выбираем «Регистрация в налоговых органах»:

Нужно внимательно заполнить все реквизиты.

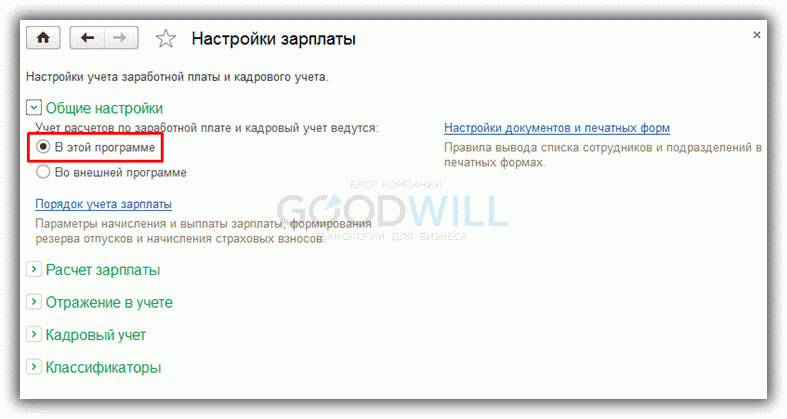

Настройка учета заработной платы

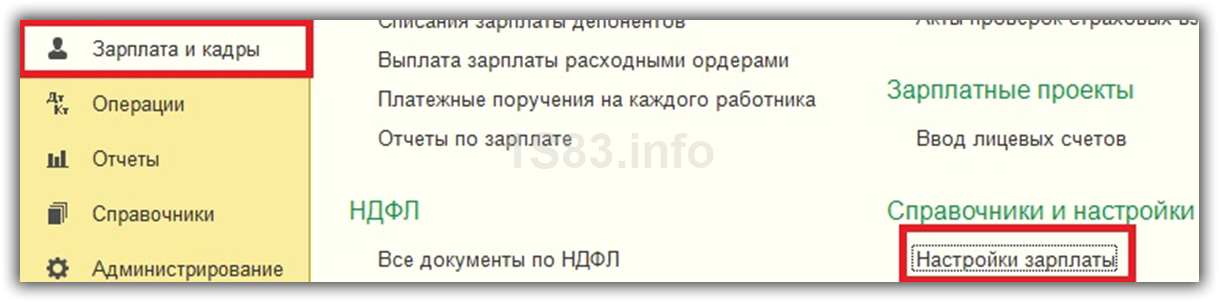

Данные настройки осуществляются в разделе «Зарплата и кадры» – «Настройка зарплаты».

Зайдем в «Общие настройки» и укажем, что учет ведется в нашей программе, а не во внешней, иначе все разделы, связанные с учетом кадров и зарплаты, не будут доступны:

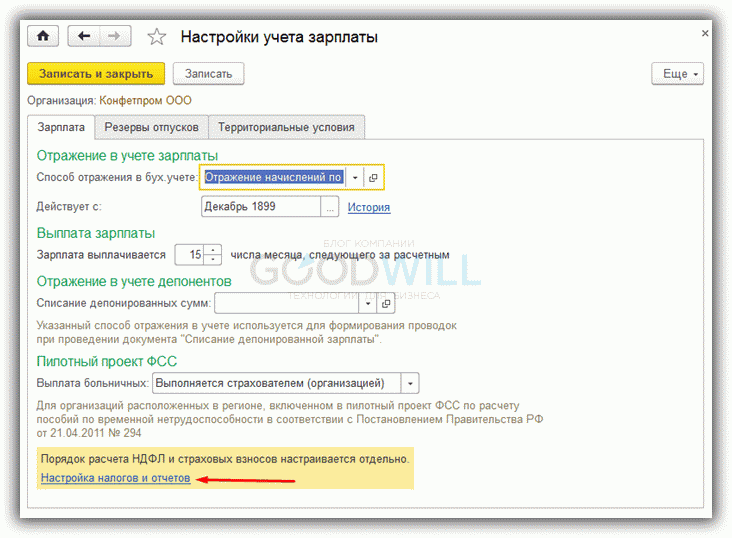

Далее нажимаем на ссылку «Порядок учета зарплаты».

В открывшемся окне нажимаем на ссылку «Настройка отчетов и налогов»:

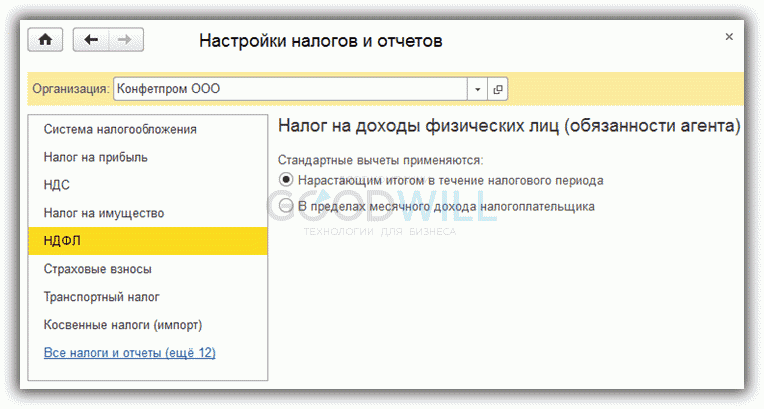

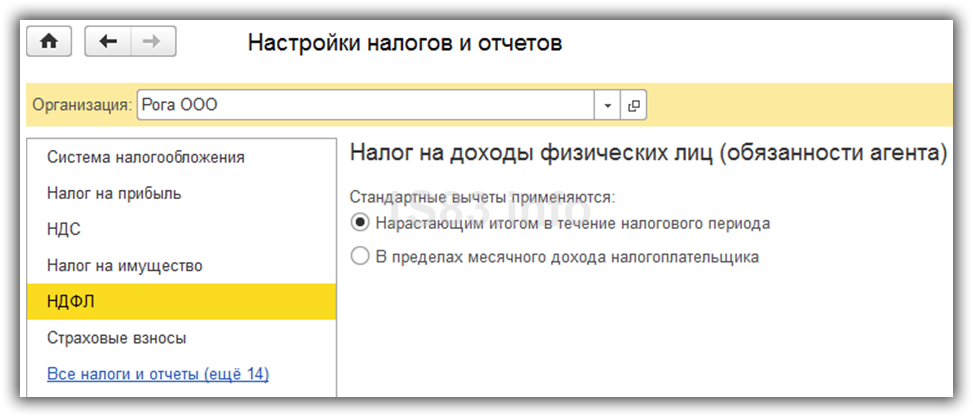

На закладке «НДФЛ» нужно указать, в каком порядке применяются стандартные вычеты:

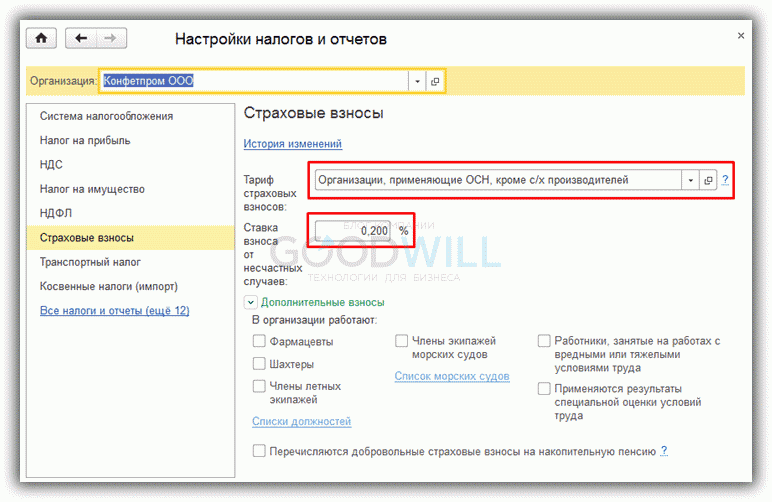

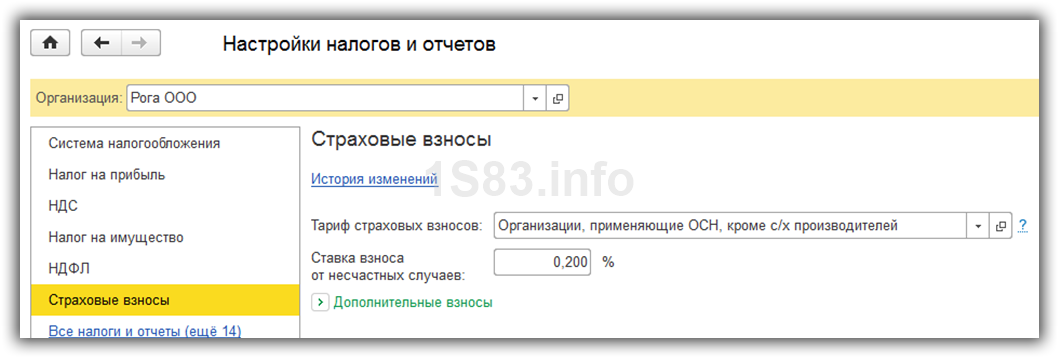

На закладке «Страховые взносы» нужно указать, по какому тарифу исчисляются страховые взносы:

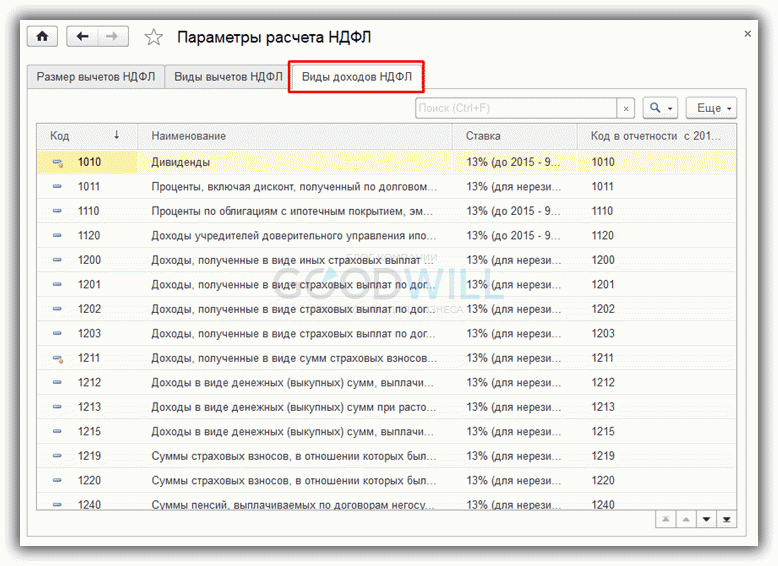

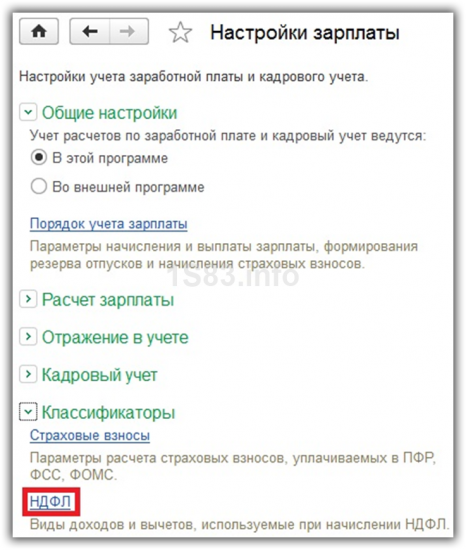

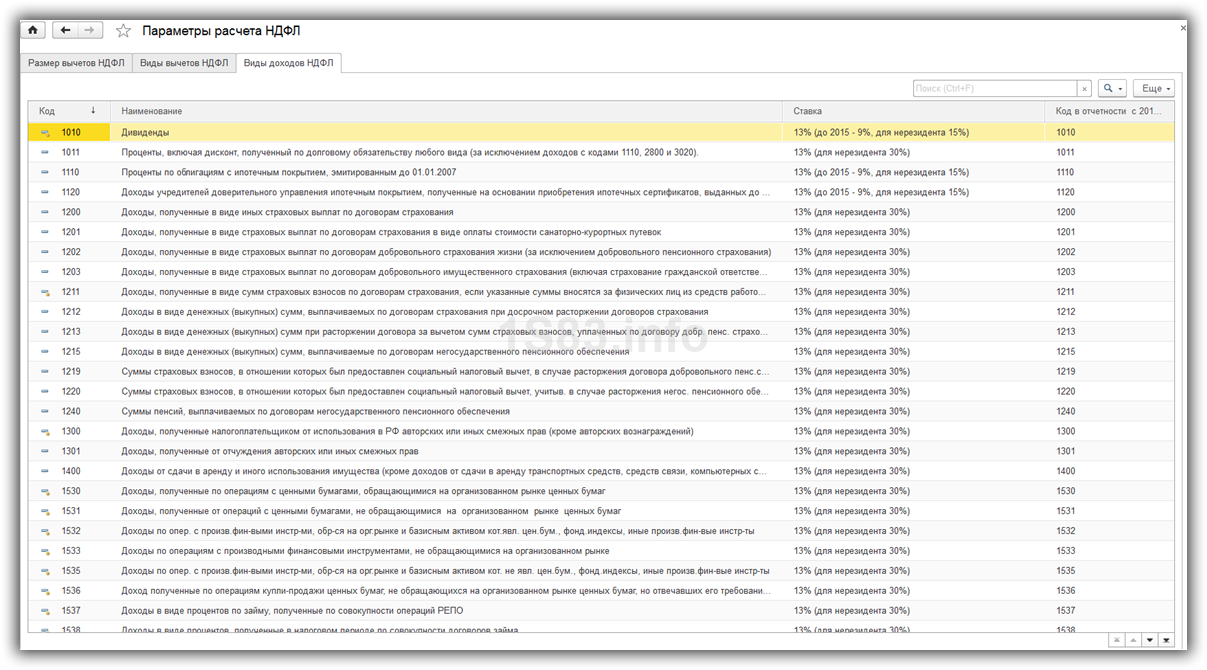

Любые начисления физическим лицам производятся по коду дохода. Для этого в программе существует справочник «Виды доходов НДФЛ». Чтобы посмотреть и, при необходимости, скорректировать справочник, нужно вернуться к окну «Настройки зарплаты». Развернем раздел «Классификаторы» и нажмем на ссылку «НДФЛ»:

Откроется окно настроек параметров расчета НДФЛ. На соответствующей закладке находится упомянутый справочник:

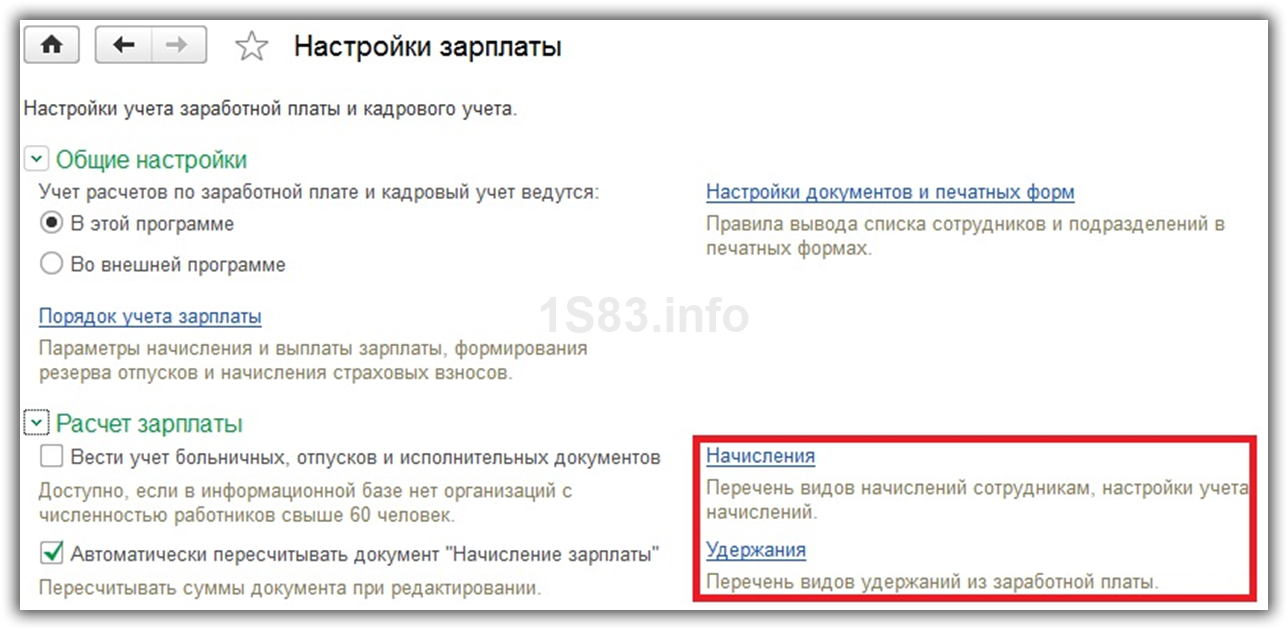

Чтобы настроить налогообложение НДФЛ по каждому виду начислений и удержаний, нужно в окне «Настройка зарплаты» развернуть раздел «Расчет зарплаты»:

В большинстве случаев данных настроек для начала учета зарплаты и НДФЛ достаточно. Отмечу только, что справочники могут обновляться при обновлении конфигурации программы в зависимости от изменения законодательства.

Учет НДФЛ в 1С: начисление и удержание

НДФЛ начисляется по каждой сумме фактически полученного дохода отдельно за период (месяц).

Сумма НДФЛ рассчитывается и начисляется такими документами, как «Начисление зарплаты«, «Отпуск«, «Больничный лист» и так далее.

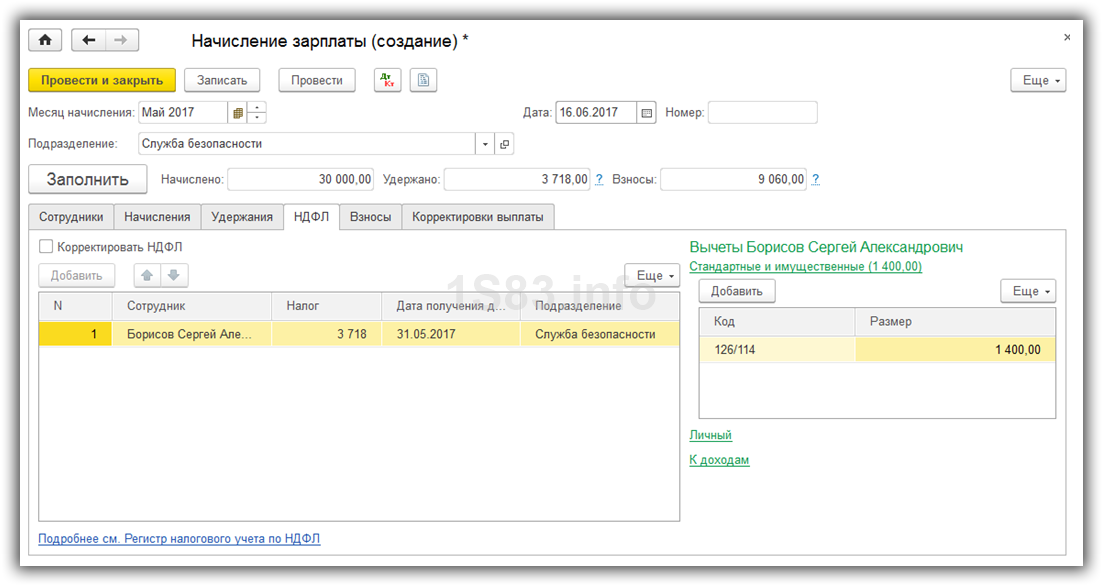

В качестве примера возьмем документ «Начисление зарплаты»:

Получите 267 видеоуроков по 1С бесплатно:

В окне со списком документов нажмем кнопку создать и заполним справку по сотруднику:

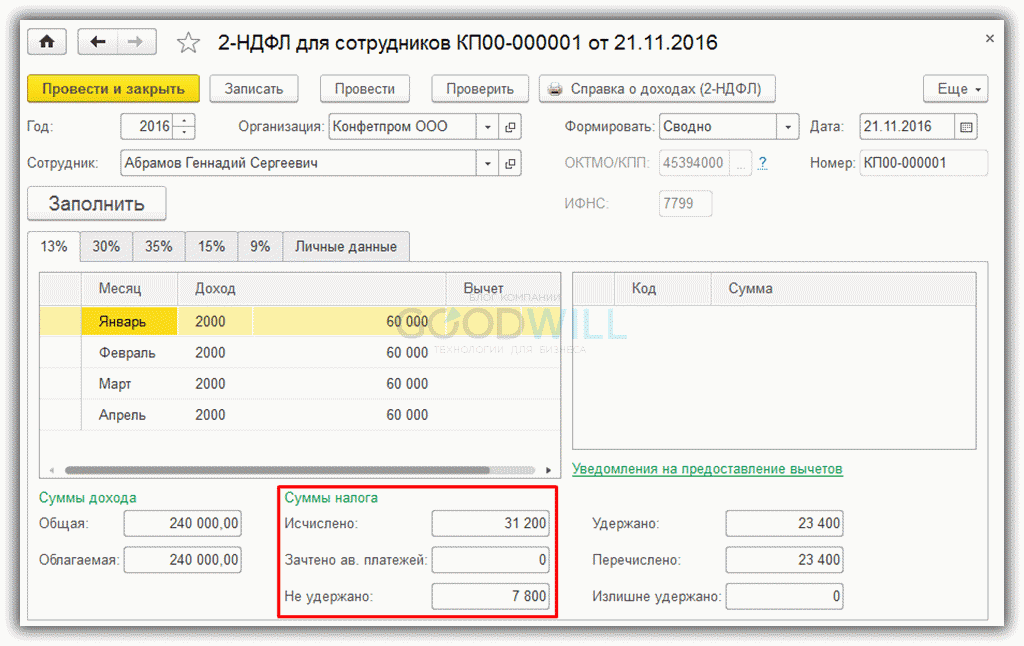

Документ не формирует проводок и записей в регистры, а служит только для печати.

- Данные 6-НДФЛ (раздел 2):

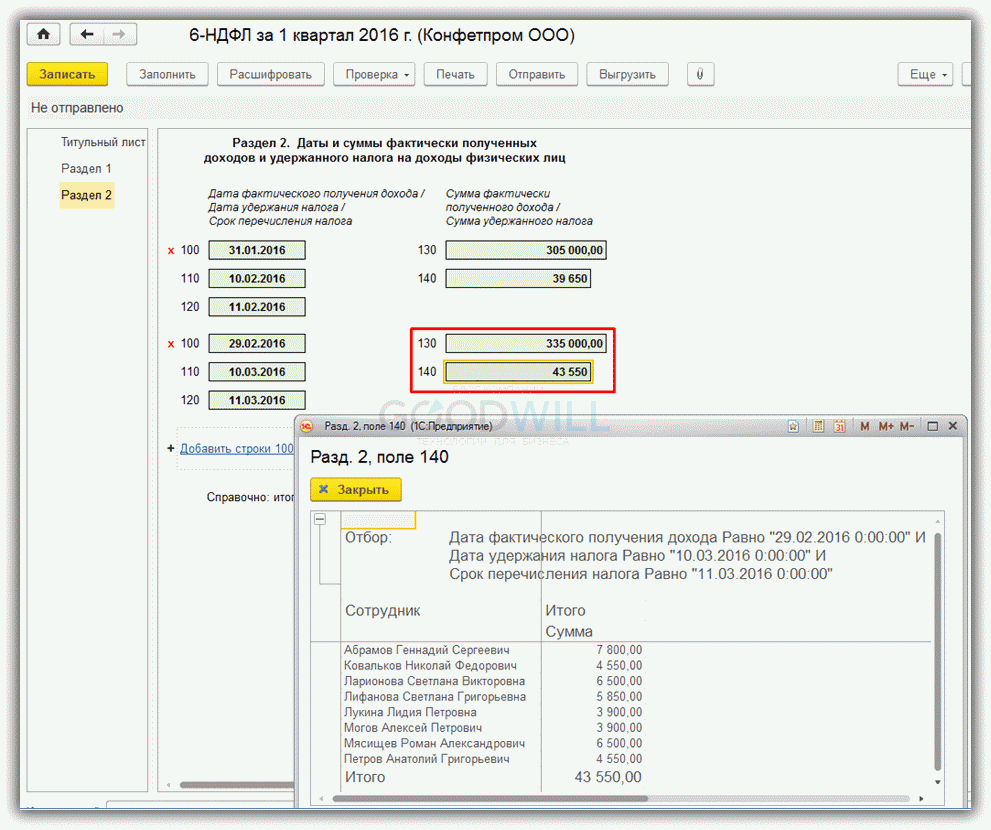

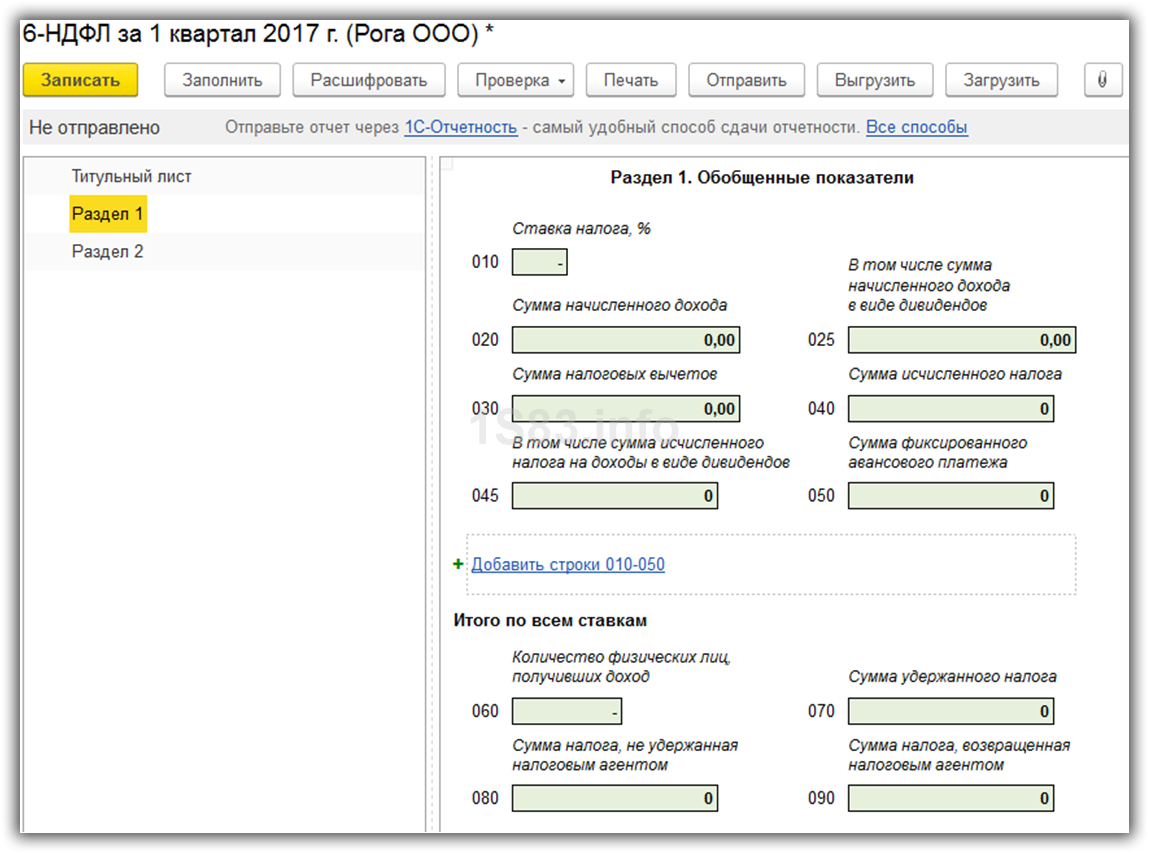

Отчет относится к регламентированной отчетности. Перейти к его оформлению можно также из раздела «НДФЛ», меню «Зарплата и кадры», либо через меню «Отчеты», раздел «Отчетность 1С», «Регламентированные отчеты».

Пример заполнения второго раздела:

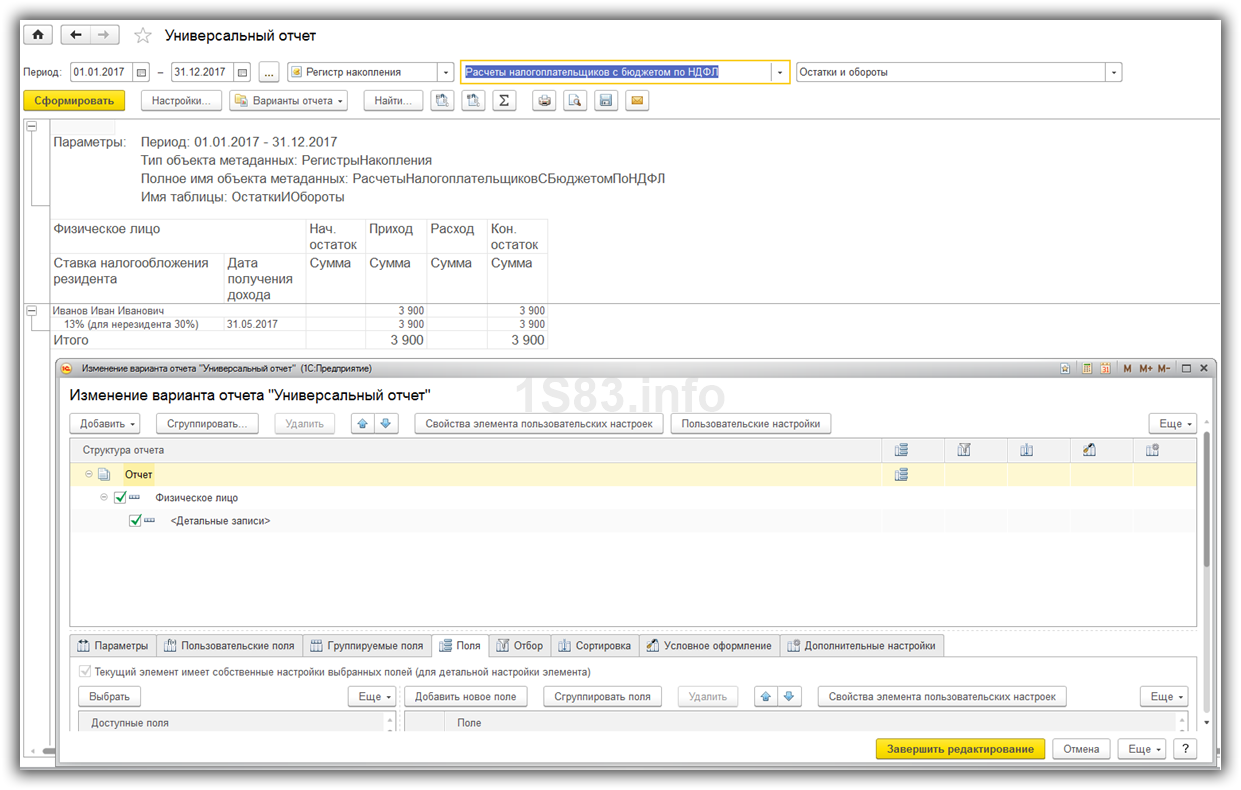

Проверка удержанного и начисленного НДФЛ

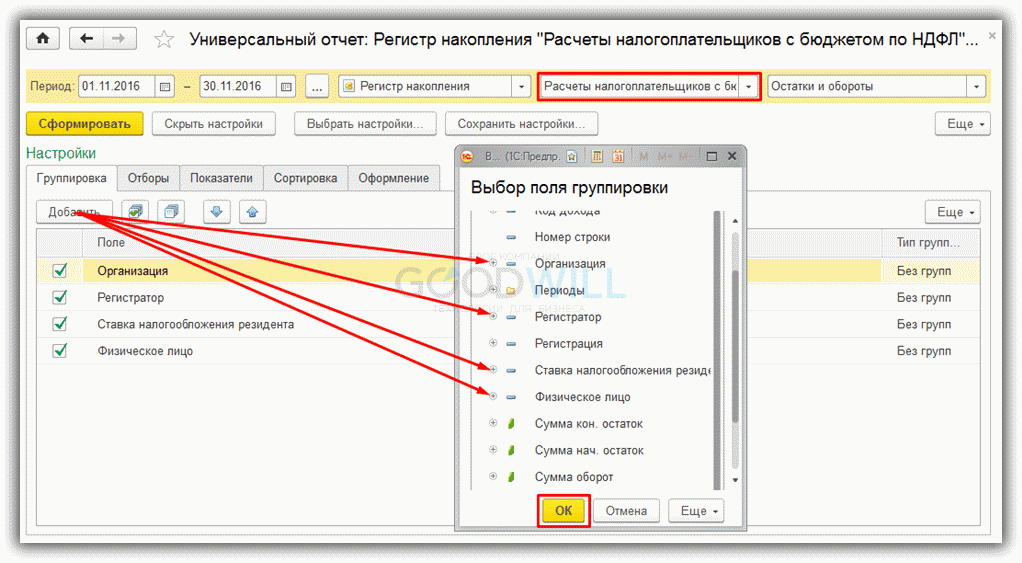

Для проверки правильности начисления и уплаты налога в бюджет можно использовать «Универсальный отчет«. Он находится в меню «Отчеты», раздел – «Стандартные отчеты».

Интересовать нас будет регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Откроем отчет и нажмем кнопку «Настройка». Вверху выбираем регистр, по которому будем строить отчет. На первой закладке «Группировки» выберем следующие реквизиты:

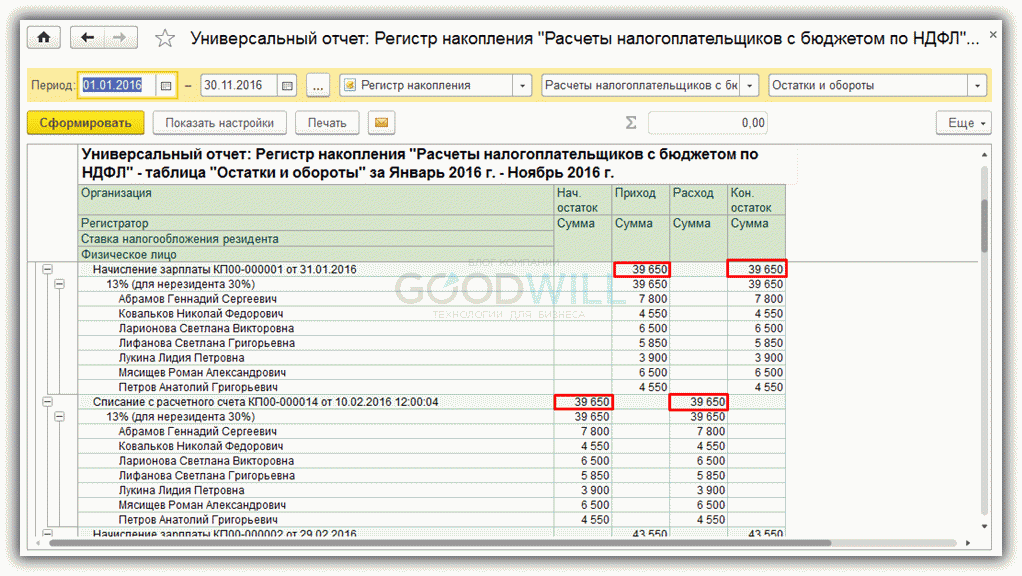

После выбора группируемых полей указываем период и нажимаем кнопку «Сформировать». Должен получиться примерно такой отчет:

Здесь мы сразу видим, сколько НДФЛ было начислено и сколько уплачено по каждому сотруднику. При расхождении будет сразу видно, по кому не закрылась сумма. Из отчета можно сразу перейти в документ и скорректировать его.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Оцените статью, пожалуйста!

Настройка и применение вычетов по НДФЛ

Расчет НДФЛ зависит от настройки видов расчета (начислений), назначаемых сотруднику (меню: «Зарплата – Сведения о начислениях»).

Кроме того, если какие-либо сотрудники имеют право на вычеты по НДФЛ, необходимо ввести по ним данные для расчета НДФЛ. Это можно сделать из справочника «Физические лица» (меню или вкладка «Кадры»), нажав кнопку «НДФЛ».

В открывшейся форме ввода данных для НДФЛ есть три закладки.

На закладке «Вычеты» вводятся данные о стандартных вычетах. Личный стандартный вычет с 2012 года не применяется, поэтому раздел «Право на личный стандартный вычет» можно не заполнять (однако, если будет производиться расчет зарплаты за прошлые периоды, этот раздел придется заполнить).

Если у сотрудника есть дети, на которых ему предоставляются стандартные вычеты, заполняется раздел «Право на стандартные вычеты на детей». В нем добавляется строка, указывается дата начала применения вычета, дата окончания (не обязательно), код вычета и количество детей. При выборе кода вычета открывается справочник «Вычеты по НДФЛ», из которого следует выбрать нужный. Вычеты на 1-го, 2-го, 3-го и последующих детей отличаются, поэтому, если детей несколько, может потребоваться несколько строчек.

? Реклама

Также, в случае применения вычетов, обязательно должен быть заполнен раздел «Применение вычетов» (внизу), где указывается организация и дата начала применения. Это связано с возможностью ведения в программе учета по нескольким организациям: для одного и того же сотрудника одна организация может быть основным местом работы (в ней вычеты предоставляются), а другая – местом работы по совместительству (в ней вычеты не предоставляются).

Справочник «Вычеты НДФЛ», из которого выбирается нужный вычет (справочник соответствует законодательству):

На закладке «Статус налогоплательщика» формы ввода данных по НДФЛ указывается статус (резидент, нерезидент и др.), от которого зависит ставка НДФЛ. По умолчанию установлено «Резидент»:

? Реклама

На закладке «Доходы на предыдущих местах работы» вводятся данные о доходах с начала текущего года, необходимые для применения вычетов по НДФЛ. То есть, эта закладка заполняется для сотрудников, имеющих право на стандартные вычеты, которые пришли на данное место работы не с начала года и предоставили справку о доходах за прошлые месяцы.

Если какие-либо сотрудники имеют право на имущественный вычет, вводится документ «Подтверждение права на имущественный вычет» (меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ» или вкладка «Зарплата»). В документе указывается налоговый период (год), сотрудники, расходы, дающие им право на вычет, и другие данные из представленного работником уведомления ИФНС (например, проценты по кредитам). Зарегистрируем сотруднику Пономареву вычет 2000000 руб.:

? Реклама

При начислении сотруднику НДФЛ налогооблагаемая база будет уменьшена на указанную сумму вычета.

Начисление НДФЛ

Начисление НДФЛ производится ежемесячно тем же документом, который начисляет заработную плату: «Начисление зарплаты работникам».Он рассчитывает НДФЛ по каждому сотруднику, согласно введенным данным, и формирует проводку Дт 68.01 Кт 70, а также движения по регистрам учета НДФЛ. Результат проведения:

Существует возможность ручной корректировки НДФЛ и имущественных вычетов в самом документе «Начисление заплаты работникам». Для этого в нем нужно установить флаг «Корректировка расчета НДФЛ». На закладке «Начисления» можно редактировать суммы начислений, коды и суммы вычетов. Зарегистрируем для сотрудника Клименко вычет 5000 руб., связанный с убытком по операциям с ценными бумагами:

? Реклама

Если начисления или вычеты были отредактированы, необходимо перейти на закладку «НДФЛ» и нажать «Рассчитать». В нашем примере при расчете НДФЛ Клименко налогооблагаемая база уменьшилась на сумму вычета, налог рассчитан исходя из этого. Кроме того, видно, что Пономареву НДФЛ не начислен, так ранее для него был зарегистрирован имущественный вычет на сумму, превышающую месячный доход. Также на этой закладке можно редактировать непосредственно суммы начисленного налога:

В случае необходимости в программе можно зарегистирировать перерасчет НДФЛ и возврат НДФЛ с помощью одноименных документов (доступны через меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ»).

? Реклама

Уплата НДФЛ

Выплата НДФЛ, как и любое другое перечисление средств через банк, отражается в программе документом «Списание с расчетного счета».

Если мы хотим, чтобы суммы перечисленного НДФЛ отражались в Справках 2-НДФЛ и в регистре налогового учета, необходимо вводить документ «Перечисление НДФЛ в бюджет РФ» (меню: «Зарплата»). В этом документе данные о платеже (дата, сумма, реквизиты платежного поручения) заполняются вручную. Затем по кнопке «Заполнить» происходит автоматическое заполнение физ. лицами, получившими доходы, и распределение суммы платежа между ними. Для автоматического заполнения необходимо, чтобы «Перечисление НДФЛ в бюджет» шло по времени после документа по выплате зарплаты. Кроме того, у физ. лиц должны быть заполнены ИНН, адреса, паспортные данные. Документ формирует движения по регистру расчетов налоговых агентов с бюджетом по НДФЛ, имеет печатную форму «Реестр перечисленных сумм».

? Реклама

Отчетность по НДФЛ

Документ «Справка 2-НДФЛ для передачи в ИФНС» доступен через меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ» или вкладку «Зарплата». По кнопке «Заполнить» документ автоматически заполняется физическими лицами, получавшими доход. По каждому физ. лицу отображаются суммы полученных доходов и исчисленных, удержанных, перечисленных налогов. Суммы доступны для изменения вручную. На закладке «Личные данные налогоплательщика» можно отредактировать паспортные данные и адрес физ. лица. Документ имеет печатную форму «2-НДФЛ», а также позволяет сохранить данные в виде файла на диск для передачи в ИФНС в электронном виде.? Реклама

Необходимо, чтобы у всех физических лиц были заполнены коды ИНН, адреса регистрации и сведения о документе, удостоверяющем личность, только тогда станет возможной печать 2-НДФЛ и запись данных в виде файла на диск.

Мероприятия

Блоги компаний

21.06.2017

В этой статье мы рассмотрим работу с НДФЛ в 1С 8.3 Бухгалтерия 3.0 — от настроек до операций и отчетности.

Настройка программы

Налоговые данные

Прежде, чем приступать к расчету НДФЛ, как и к использованию большинства функционала, необходимо произвести его настройку.

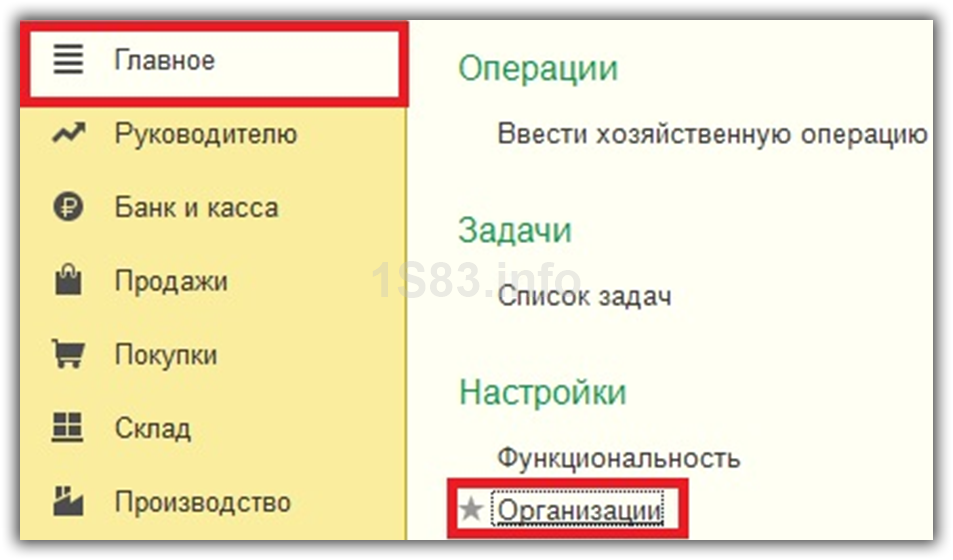

Выберите в меню «Главное» пункт «Организации».

Выберите в списке ту организацию, которую нужно настроить, и откройте ее карточку. В форме настройки заполните основные данные и те, которые находятся в подразделе «Налоговая инспекция».

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

Настройка зарплаты

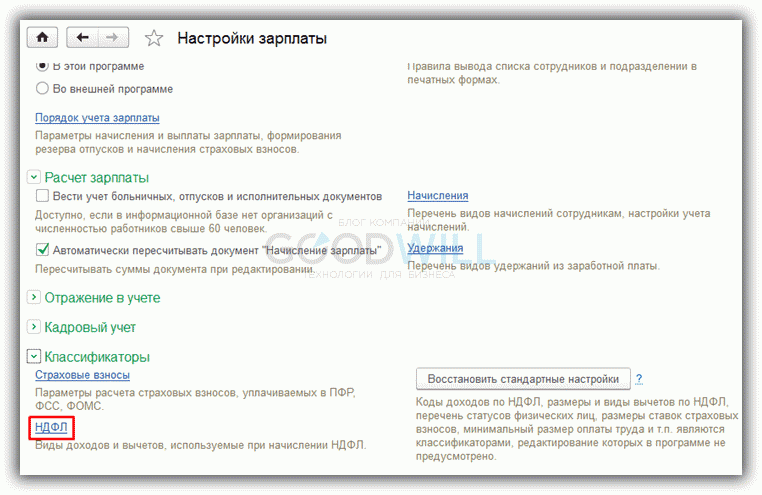

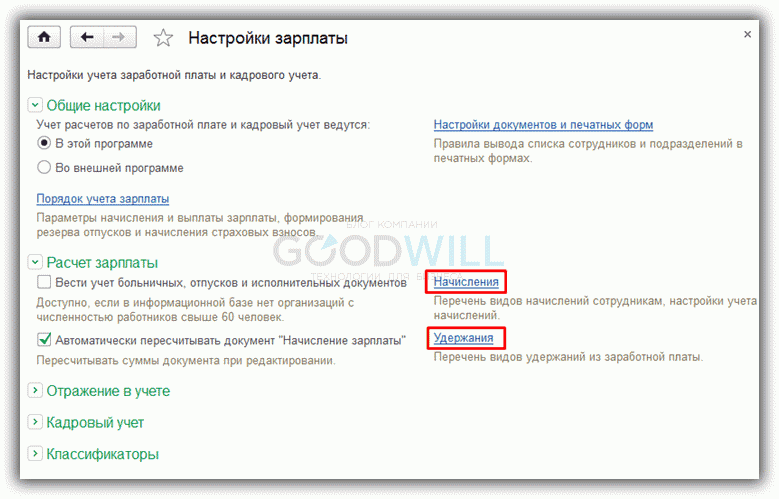

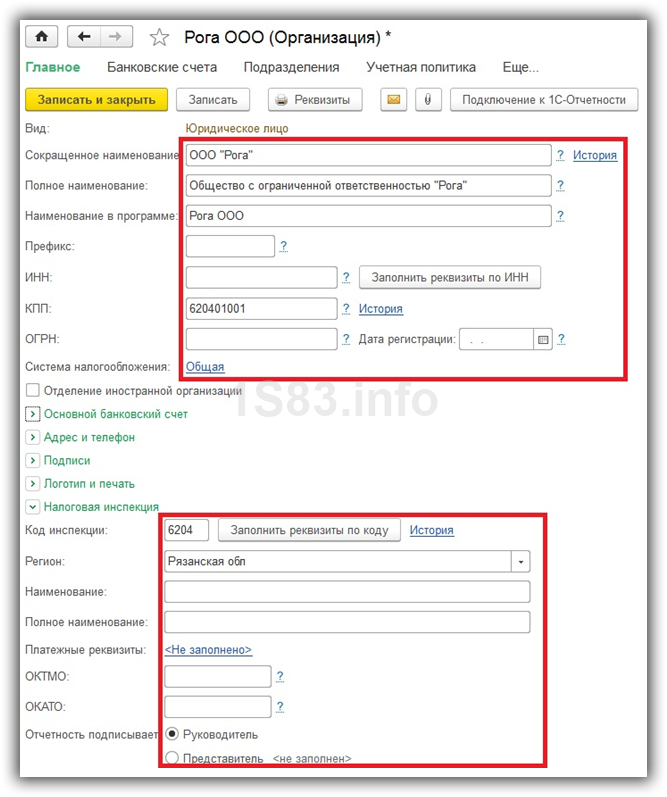

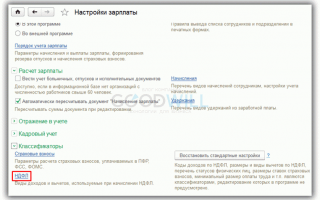

В меню «Зарплата и кадры» перейдите в пункт «Настройка зарплаты».

В общих настройках укажите, что учет расчетов по зарплате и кадровый учет будут вестись в данной программе. В противном случае остальные настройки у вас просто не отобразятся. Далее нажмите на гиперссылку «Порядок учета зарплаты».

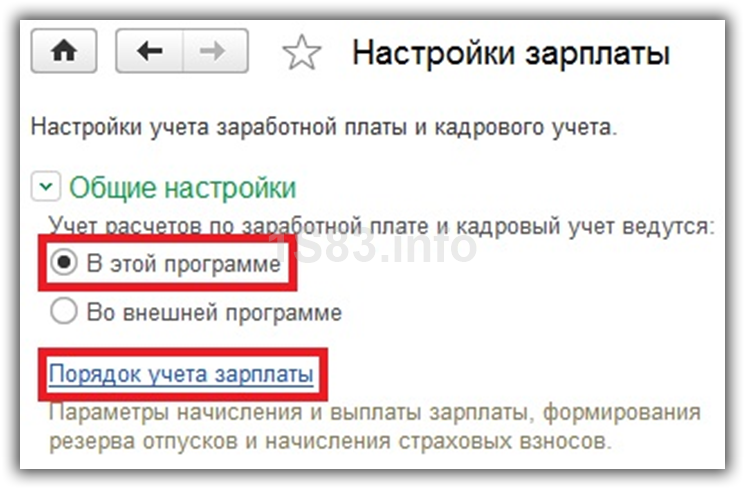

В форме списка выберите строку, соответствующую той организации, настройки которой вы производите. Перед вами откроется соответствующая форма. В нижней ее части выберите пункт «Настройка налогов и отчетов».

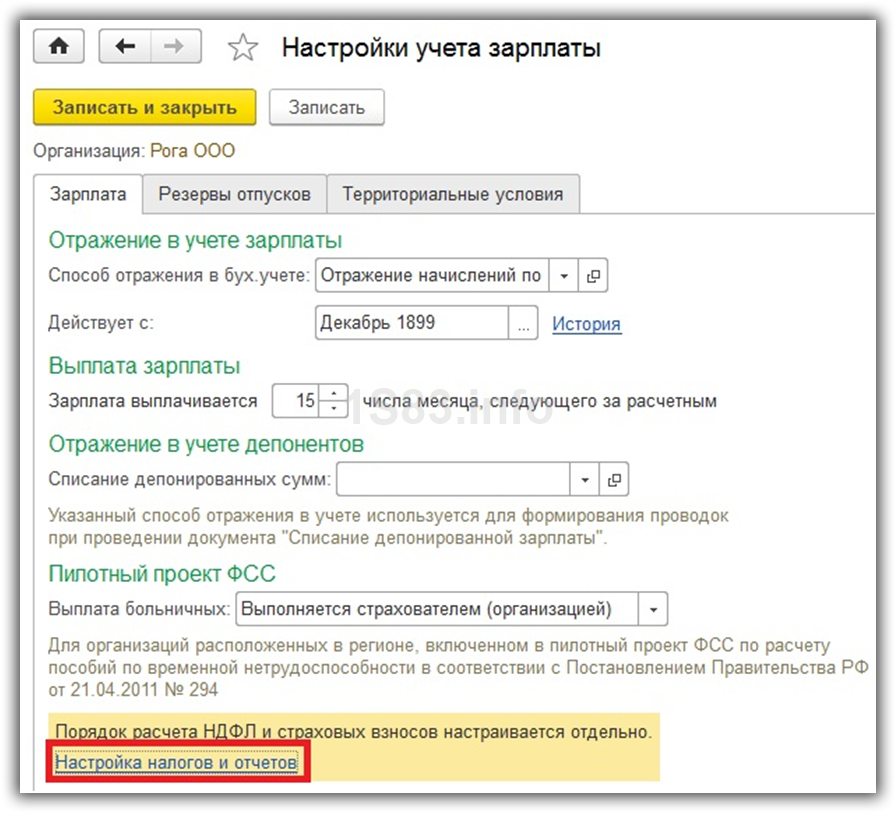

В открывшемся окне перейдите в раздел «НДФЛ» и укажите то, как у вас будут применяться данные вычеты.

Далее перейдите в раздел «Страховые взносы» и приведите данные настройки в соответствие.

Теперь перейдем к настройке видов доходов и вычетов, использующихся при начислении НДФЛ. Для этого в меню «Зарплата и кадры» выберите пункт, в который мы заходили ранее – «Настройка зарплаты».

Перейдите в раздел «Классификаторы» и нажмите на гиперссылку «НДФЛ».

Проверьте корректность заполнения открывшихся данных, в особенности вкладки «Виды доходов НДФЛ».

При необходимости вы так же можете настроить перечень начислений и удержаний по заработной плате. Вернитесь на форму настройки зарплаты и в разделе «Расчет зарплаты» выберите соответствующий пункт. Как правило, в типовой поставке конфигурации там уже будут данные.

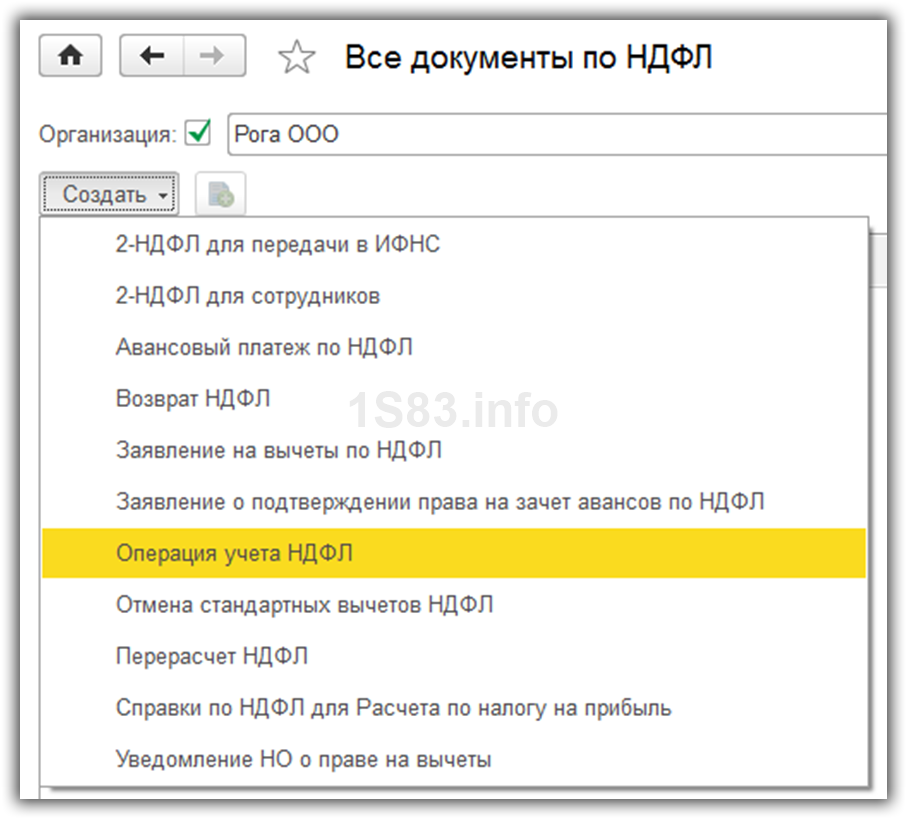

Операции учета НДФЛ в 1С

НДФЛ начисляется не только на заработную плату, но и на отпуск, больничный и другие доходы, кроме доходов, предусмотренных законодательством (например, пособие по уходу за ребенком).

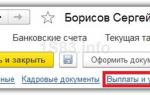

Рассмотрим НДФЛ в документе «Начисление зарплаты». Он находится на одноименной вкладке данного документа. Так же здесь применяются вычеты. После проведения эти данные попадают в проводки.

Налог удерживается той датой, которой проводится документ. Он не удерживает НДФЛ с прочих доходов, таких как больничные, отпуска, дивиденды. Для этого служит «Операция учета НДФЛ».

В меню «Зарплата и кадры» выберите пункт «Все документы по НДФЛ». В открывшейся форме списка создайте новый документ с видом операции «Операция учета НДФЛ».

Основным регистром налогового учета НДФЛ в 1С 8.3 является регистр накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Отчетность

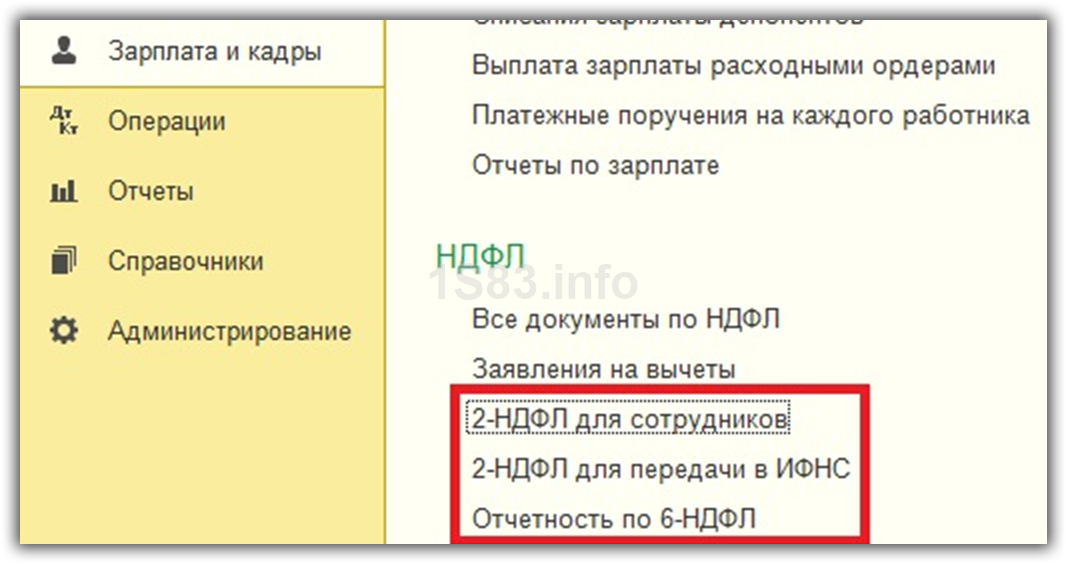

Самыми часто используемыми отчетными документами по НДФЛ являются: «2-НДФЛ» и «6-НДФЛ». Они находятся в меню «Зарплата и кадры».

Справка 2-НДФЛ необходима только для получения информации и передаче либо сотруднику, либо в ИФНС.

Формирование 6-НДФЛ относится к регламентирующей отчетности и сдается каждый квартал. Заполнение производится автоматически.

Проверка корректности начисления НДФЛ

Если начисленный и удержанный НДФЛ в 1С 8.3 не совпадает, можно найти ошибки универсальным отчетом. В шапке выберите регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ» и укажите, что его формирование будет производиться по остаткам и оборотам.

Через меню «Еще» — «Прочее» измените вариант отчета. Настройки можно сделать, какими угодно. В данном примере мы убрали некоторые поля и сделали группировку по физическому лицу.

Данный отчет позволит вам проверить корректность начисления и удержания НДФЛ.

Используемые источники:

- https://programmist1s.ru/ndfl-v-1s-buhgalteriya-predpriyatiya-3-0/

- https://www.klerk.ru/soft/articles/405894/

- https://1s83.info/obuchenie/1s-buhgalteriya/uchet-ndfl.html

Как начислить премию в 1С 8.3 ЗУП

Как начислить премию в 1С 8.3 ЗУП

Ѕубликации

Ѕубликации

Расчет и начисление больничного в 1С 8.3 Бухгалтерия — по шагам

Расчет и начисление больничного в 1С 8.3 Бухгалтерия — по шагам

Начисление и расчет и зарплаты в 1С ЗУП 8.3 — пошагово для начинающих

Начисление и расчет и зарплаты в 1С ЗУП 8.3 — пошагово для начинающих Пошаговая настройка программы 1С ЗУП 8.3 (3.0)

Пошаговая настройка программы 1С ЗУП 8.3 (3.0) Настройка тарифов страховых взносов в программе 1С

Настройка тарифов страховых взносов в программе 1С Резервы отпусков ЗУП 3.1

Резервы отпусков ЗУП 3.1